导言:

在符合市场经济规律、Filecoin商业落地的前提下,理论上,随着N天冻结期、M天线性释放期时间越长,Filecoin价格会相应增涨。

最近,Filecoin官网正在测试经济模型系数,拟定矿工挖矿得到收益会有20天冻结期,以及解冻后180天线性释放期。因此其看似“不合理”的参数设置引起市场一片轰动。

协议实验室中国社区负责人Keren对此表达:该经济模型系数仅供初步网络测试使用,目前并没有很大的参考性(图一)。

(图一)协议实验室中国社区负责人Keren解释,来源:微信,2020-07

那么假如我们大胆把测试系数“当真”会如何?

经过我们测算结论:一旦投入使用,市场需求环境不变、Filecoin正常落地的前提下,首年Filecoin流通Token会减少7.8%,导致Filecoin的价格可能会上涨约8.5%。理论上看,随着N天冻结期、M天线性释放期时间越长,Filecoin价格会对应增涨。

本文通过对比首年未介入冻结和线性解放周期的Fil流通量和介入冻结和线性解放周期的Fil流通量,进而推演流通量的偏差会导致币价上的变动。在了解推演过程前,需要了解Filecoin通证比例、矿工产生每日供应量、矿工总产量和全网总抵押数量等,并且我们对Fil理论流通量、真实流通量和实际流通量做好区别,以便进一步了解推演。以下是概念介绍以及推演过程(内容硬核,耐心阅读):

1、测试网调配之后,Fil产量情况

1)通证分配

(图二)Filecoin经济模型白皮书,来源:Filecoin,2017

由官方通证白皮书可得(图二):

① Filecoin的代币为FIL,总量20亿枚

② 矿工奖励:14亿枚(70%,挖矿获取)

③ 开发团队:3亿枚(15%,6年线性释放)

④ 投资者:2亿枚(10%),根据折扣不同释放周期不同;分别有:6个月(0%),1年(7.5%),2年(15%),3年(20%)

⑤ 基金会:1亿枚为(5%,6年线性释放)

2)矿工正常挖矿收益与测试网调配后实际的矿工日供应量

矿工正常挖出的代币总数量。在比特币的矿工激励机制中,分发的半衰减期是4年,即每4年产生余下通证总额的一半;而在Filecoin系统中,这个数字是6,即每6年产生矿工激励部分余下通证总额的一半。

根据目前网络第二阶段的测试结果,可以把挖矿代币的释放分为两个部分:网络简单供应部分:网络基线供应部分,其两者收益分配比例3:7。

简单供应部分:

即是6年减半的时间周期,根据官方公开公式可得矿工正常挖出的代币总数量公式为

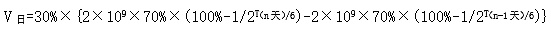

其中T=n/365,n为天数。因为简单供应部分占比该释放比例的30%,所以简单给供应部分为

网络基线供应部分:

其主要是为了让矿工不在早期离开网络,把一些区块奖励延迟释放,来起到保护网路的目的,所以网络要求全网算力达到1EB才能保障获得其恢复到正常的挖矿收益,其中该部分收益占比为70%。

因为网络基线设置为较大,短期内难以达到;以及达不到1EB时,挖矿部分暂时难以计算,顾先不考虑网络基线介入时期的收益,后续明晰规则后加上去数值会偏大。

那么不考虑网络基线收益前提下,仅考虑挖矿简单供应部挖矿分的收益时,每日矿工收益如下:

符合简单规则的矿工日供应量。由以上公式可以推演出,第n天区块产出FIL数量可以推出

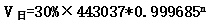

也可以参考《解读 Filecoin 抵押机制》一文,修正其公式后,每天全网挖出FIL的速度约等于

3)Fil理论流通量

我们都知道Fil释放出来的Token主要分为挖矿、基金会、投资者以及开发团队释放的代币的总和,根据官方公布的理论,不结合实际网络情况,具体运算如下:

① 挖矿总释放量可以参考以上公式

其中T=n/365,n为天数;

②基金会和开发团队都是六年线性释放,分别为

③ 根据私募与公募价格不定以及释放周期不定,为6个月到3年,但是因为其总数为两亿枚,暂时假定为3个年平均释放,所以投资者每年释放代币为2×109×10%/3=6666.7万枚FIL。

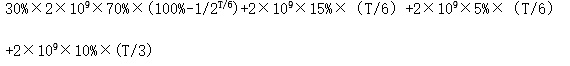

那么可得知FIL理论流通量=30%×矿工收益+基金会释放量+投资者释放量+开发团队释放量,为

在结合冻结期、线性释放期计算之前,我们需要算出Fil全网总的抵押数量来推出真实的Fil市场流通量。

2、全网总抵押质押和真实流通量

1)全网总抵押质押

由抵押规制可以得知,全网总质押=全网总的算力质押+全网总的存储质押+市场抵押=流通FIL×(算力质押配比+存储质押配比)+市场抵押。

其中存储质押主要是用于存储市场,承诺质押用于链的维护;算力质押即矿工在挖矿时承诺给网络的可用空间时提供的质押,存储质押算力质押配比和存储质押配比为30%和5%。市场抵押主要是在Filecoin网络任务过程中还外完全释放的Token,目前暂拟定为0。

通过公式我们可以大致得出质押的变化趋势。影响全网总质押的因素有以下几个部分:

1、全网产出Fil的数量;

2、锁仓Fil释放的速度;

3、矿工总数量;

4、以及两个由官方调整的参数算力质押配比和人均质押配比;

5、市场抵押份额的大小(目前阶段可以忽略此条);

2)Fil真实流通量

Fil真实流通量应该是Fil理论流通量减去全网抵押总量后的数量,则Fil真实流通=Fil理论流通量-全网总质押,为

即

即

在算出Fil真实流通量后,我们引入N天冻结期,M天线性释放期的流通量,我们暂把它称为“实际流通量”。

3、“N为20,M为180”当真

“实际流通量”会影响Fil价值迸发?

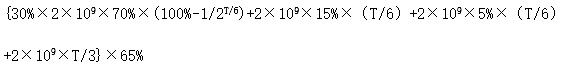

1)Fil实际流通量

假如引入冻结期N天,并且M天线性释放,通过把每天释放线性释放的部分累加起来,再加上基金会、团队和投资者释放的数量,没有结束冻结期的不算在内。则第T天的Fil实际流通为=每天释放线性释放的部分总和+基金会释放量+投资者释放量+开发团队释放量,为

假若“当真”,会怎么样?代入N=20、M=180

当冻结期N为20天,并且线性释放期M为180天,带入以上公式,Fil实际流通=

2)首年真实流通量和实际流通量的运算结果

以第一年为计算单位,一年365天,代入时间T。首年先不考虑基线变量的介入,等规则明晰后,加入该参数后,流通量会比以下结果偏大。

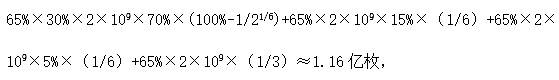

首年真实流通量为1.16亿枚。Fil真实流通量=

流通的FIL约等于1.16亿枚。

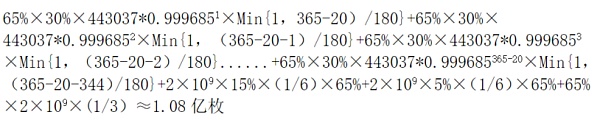

首年实际流通量1.08亿枚。Fil实际流通量=

考虑到抵押率以及会出现没收抵押的情形,少计算约等于1.08亿枚。

(图三)流通量对比(首年不考虑网络基线收益前提下,仅考虑挖矿简单供应部分的挖矿收益)

来源:IPFS原力区,2020-08-04

根据以上Fil真实流通量和实际流通量(理论流通量约为1.16亿枚,实际流通量为1.08亿枚)相减得0.08千万枚,得出比预期减少约6.9%的通货。

3)货币流通规律:实际流通减少6.9%通货,Fil单价可能增加7.4%

根据货币流通规律:纸币的购买力=流通中所需要的货币量/纸币发行量货币发行量,我们换成换算成Filecoin整理为:Filecoin的购买力(或单价)=流通中所需要的Filecoin量/Filecoin真实发行量。

设定未来一年内需求固定,即是流通中所需要的Filecoin量是固定的,结合Filecoin真实发行量减少约为6.9%,则变动后的Filecoin的购买力(或者单价)=流通中所需要的Filecoin量/{Filecoin真实发行量×(1-6.9%)}=(1+7.4%)×原来的Filecoin的购买力(或者单价),则Filecoin单价可能会有7.4%左右的涨幅。

原则上,冻结期N和线性释放期M越大,市场上流通量会越少,会导致Filecoin的单价越高。不过该条件的大前提是,通证经济要在供需关系的合理区间内,否则极少的Token流通会导致供给不够,实际获得维护网络矿工数量减少,进一步导致没有获得奖励的矿工消极;或者会使对标FIL支付的服务价格对应提高,也很大可能会削弱了Filecoin服务的竞争能力。脱离了合理区间内的经济模型,有可能会使网络奔溃。

4、系数调整的希冀:权衡多方关系,维护网络稳定安全

总而言之,目前协议实验室团队在测试通证经济系数的背后,其实际在寻求一个更为匹配市场和矿工平衡的系数,其主要可能是想实现是降低Filecoin通货膨胀、减少作弊行为矿工以及提高攻击网络的成本等,从根本上看是为了维持网络的长远发展,但同时也延长了矿工的奖励周期。

目前理论上看,在Filecoin落地能够正常落地应用、符合市场经济规律前提下,首年上线情况看,冻结期为20天、线性释放周期为180天,虽然通货减少6.9%,但价格很大可能会涨7.4%,在总价值上可以弥补矿工延迟奖励的损失。

本文由IPFS原力区 Tony原作

世纪金融网

世纪金融网