风能和光伏、动力电池一直被视为新能源领域的“三驾马车”。和电池宁德时代(300750.SZ)、光伏隆基股份(601012.SH)分别高达150倍和50倍市盈率的高估值不同,风能龙头金风科技(002202.SZ)仅仅20倍的估值,显得格外“便宜”。

是被市场遗忘还是另有隐情?为什么金风科技无法像光伏和动力电池一样被热捧?翻开历年年报,可以发现金风科技的优势并没有宁德时代和隆基股份那样高。

昙花一现的“表面繁荣”

便宜自然有便宜的道理。

金风科技是国内最早进入风力发电设备制造领域的企业之一。凭借在风机制造上面的业务优势,公司先后进入风电服务(即运维服务,包括巡检、人脸识别等应用服务以及老旧机组改造、业务评估等其他业务)和风电场投资与开发业务。

作为行业的“老大”,金风科技业务扩展之路已现疲态。今年前三季度公司营收335.5亿元,同比下滑9.4%,是近三年来首次业务萎缩。今年上半年,公司三大主要业务风机制造、风电场投资与开发和风电服务营收分别为128.7亿元、27.8亿元和16.45亿元,占总营收比例的71.9%、15.53%和9.19%,同比分别下滑11.67%、增长32.34%和下滑26.17%。三大业务两个下滑,足以显现发展遇到瓶颈。

数据来源:WIND,界面新闻研究部

帮助金风科技保住“颜面”的是净利润。今年前三季度公司归属净利润30.13亿元,同比增长45.61%。需要指出的是,公司营收下滑净利润增长主要受核心业务风机制造毛利率大幅提升影响。该业务毛利率由去年上半年的16.26%增长至今年上半年的的27.43%,受此影响公司整体毛利率同期由17.26%增长至26.28%。

金风科技毛利率“表面繁荣”来源于风机的大型化趋势。今年我国新增陆上风机装机单机功率不断大型化,由2MW向5MW转变,由此引发单位功率机组下降从而带来单位原材料成本下滑。在规划装机量固定的背景下,大型化又使得风机施工绝对数量减少从而减少建安成本,提升施工效率。

在风机大型化背景下,金风科技抓住了机遇,这也是公司今年毛利提升的根本原因。与行业机组大型化趋势一致,今年上半年金风科技3S/4S、6S/8S机型销售容量分别为1151.9MW、794.9MW,同比增长316.80%及379.43%,占比为38.8%和26.8%;原先主力机型2S则由去年同期的3571.7 MW下滑至1017.4MW,跌幅高达71.51%,业务占比也由87.12%下降至34.3%。

但金风科技高毛利率的状态并不可持续。

从行业看,风电机型更新较慢,短期内行业机型再度向上扩展概率不大;从收入看,风机设备占风电项目装机成本的45%左右,是最主要的成本端,在整个风电行业平价时代的背景下,降低制造成本以提升项目经济性是大势所趋。风电头条数据显示,今年10月份陆上风电机组采购平均中标价格为2227元/kW(不含塔筒),相较今年初的价格已下降了23.68%,相较2020年下半年的4250元/kW更是接近“腰斩”。风机采购价格不断下滑将直接影响金风科技毛利率。

行业即将退潮

对于行业头部企业来说,想要长期保持高毛利有两大手段,通过技术优势保价或者实现大规模产业化“削本”。然而对于金风科技来说,这两条路都不可行。

金风科技在技术上具有短板。公司的风机以直驱永磁技术为主,优点在于机械故障少,损耗小,维护成本低,虽然初始成本高但综合成本低。但直驱缺点也较为明显,由于体积和重量大,存在运输安装成本更高、整机可靠性不足的劣势。而且,由于置于机舱之外,更易受到腐蚀,对于海上风电来说挑战重重。

与之对比,半直驱永磁是指风轮机通过齿轮箱变速然后连接永磁同步发电机,采用了一级的中低速齿轮箱。其具有体积较小、安装成本低,具有可靠性和齿轮箱紧凑性等优点;然而半直驱永磁需要更换齿轮箱,运营和维护费用较高。在行业大型化趋势下,自身“笨重”的直驱永磁还需要在技术上有所突破。

从规模看,整个风电行业抢装潮已过,目前处于退潮期,行业前景不明,这也是令投资者最为担忧的。

2019年5月,国家发改委发布《国家发展改革委关于完善风电上网电价政策的通知》,要求陆上和海上项目分别在2020年底和2021年底前完成并网发电才能获得补贴;之后陆、海风电将告别补贴时代,全面实现平价上网。为了在风电行业鼓励政策取消前获取补贴,国内大多数风电企业加快施工建设,行业需求快速扩张,2019年至2021年内,行业连续出现“抢装潮”,其中占比更大的陆上风电抢装潮已于2020年底结束,今年底海上风电抢装潮也将结束。在退坡政策的影响下,行业增速放缓是必然。

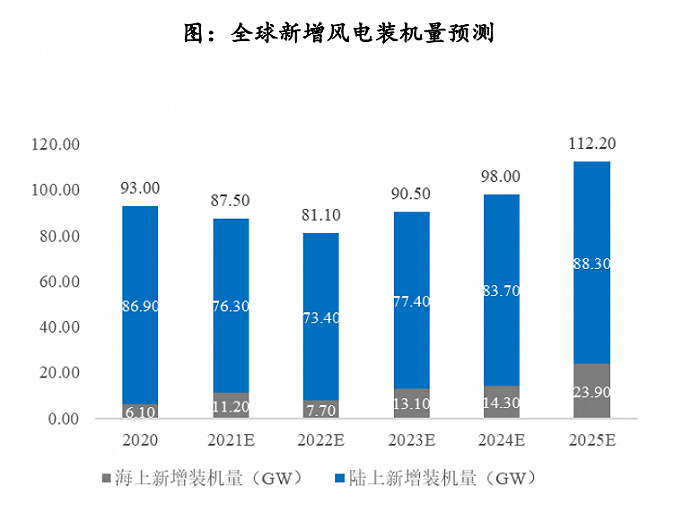

2022年风电行业不容乐观。根据GWEC预计,未来五年全球新增风电装机量的复合增长率仅为3.83%,到2025年全球新增装机量为112.2GW。其中2021年和2022年新增量将出现连续两年同比下滑。国家能源局发布数据显示,2021年前10个月全国风电新增并网装机1919万千瓦,同比仅增长4.92%。作为风电建设“主战场”,行业增速已现疲态。

数据来源:GWEC

技术和规模双缺失之下,销售下滑对金风科技来说成为了必然。更令人担心的是, 面对穷追不舍的对手以及日益缩小的市场空间,金风科技市占率不断下滑,出现向下拐点。

金风科技虽然在国内风电市场占有率连续十年排名第一,2020年全球风电市占率一度排名第二(13.06%市占率),但和身后追随者的距离越来越近。数据显示,2020年金风科技国内新增装机容量达12.33GW,国内市场份额21%,相较2019年的28%下滑了7个百分点。由于风电行业技术更新缓慢,门槛并不高,这给了“外来者”搅局的机会。2020年在行业需求激增的背景下,头部三强金风科技、远景能源和明阳智能(601615.SH)并没有像光伏、锂电池等新能源行业头部企业一样,抓住机会扩展“城池”,而是被其他风电制造商吃下更多份额,上述三家公司的市占率由2019年的63%下滑至2020年的48%。

以三一重能、运达股份(300772.SZ)为代表的第二梯队抓住了机会。目前处于IPO阶段的三一重能去年风力发电机组业务营收87.23亿元,同比大增893.86%;运达股份去年和今年上半年风电机组业务分别实现营收113.39亿元和49.2亿元,同比增长133.49%和40.18%。

低估值成陷阱

除了外患,金风科技还有内忧。

金风科技背负着巨额负债。2021年三季报数据显示,公司资产负债率已高达69.79%。值得注意的是,2018年至2020年公司资产负债率分别为67.46%、68.73%和67.95%,长期处在70%左右。此外流动比率和速动比率分别为0.97和0.81,双双低于1表示公司存在流动风险。需要指出的是,公司有息负债高达301.62亿元,是其净资产的87.63%,其中一年内到期的非流动负债为41.87亿元,短期借款14.22亿元,长期借款245.53亿元。

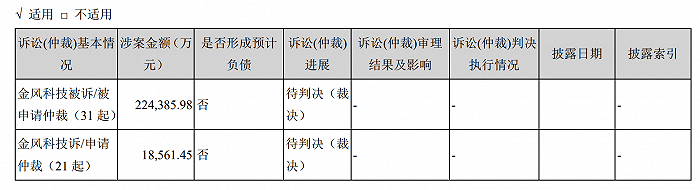

巨额的有息负债带给金风科技大量的财务费用。2021年前三季度公司财务费用高达9.01亿元,占当期净利润比例的29.9%。此外,金风科技还有大量隐形债务和诸多诉讼。截至10月15日,公司及控股子公司对外担保总余额高达55.22 亿元,占最近一期经审计净资产的比例的16.16%。截至今年6月底,金风科技被诉或被申请仲裁共31起,涉案金额高达22.44亿元。

数据来源:公司公告,界面新闻研究部

三角债一直困扰着金风科技。截至今年9月底,公司应收票据及应收账款合计225.66亿元,而应付票据及应收账款合计高达276.48亿元。巨额的应收及应付票据加重了现金流的压力,而上下游“合力”形成的三角债则增加了公司金融及经营的风险。2020年公便计提信用减值损失及资产减值损失共计5.75亿元,今年前三季度更是计提6.52亿元。

值得一提的是,截至今年6月底,金风科技其他应收款高达21.9亿元,同比增长125.48%,其中与第三方往来款高达16.94亿元,同比增长94.04%。这些往来款到底来自哪里恐怕还需要公司给出更多解释。

这样看来,金风科技的低估值看起来更像是个陷阱。和宁德时代、隆基股份的高估值相比,金风科技20倍(TTM)的估值看似“廉价”,但内忧外患之下,前景自然不被投资者看好。

面对未来种种不利因素,趁着今年业绩高点,金风科技多位重要股东纷纷减持。公司第一大股东(去除H股,下同)和谐健康保险股份有限公司-万能产品(下称和谐健康)于9月18日公告拟减持不超过5%的公司股份,目前已减持1%;第二大股东新疆风能有限责任公司,自2020年四季度以来已累计减持1.98%股权,持股比例由13.76%下滑至11.78%;第三大股东中国三峡新能源(集团)股份有限公司(下称三峡能源)于10月29日公告计划减持不超过2%的公司股份,截至11月5日,已减持5205万股,占公司总股本比例的1.23%,持股比例已由10.53%减少至9.30%。

(来源:财联社)

世纪金融网

世纪金融网