宏观摘要:

12月份经济复苏延续,内部数据分化

四季度GDP恢复至疫情前水平,12月制造业PMI及非制造业PMI连续10个月位于荣枯线上。12月工业增长再创新高,服务业、固定资产投资、出口增速有所回落但持续高位,体现经济基本面延续复苏且仍较强劲。需求方面,投资、消费、出口增速均有所回落,存在经济复苏拐点担忧,但房地产韧性强,制造业投资在产能利润率利润提升下后续动力仍较为强劲。

整体来看,12月各类经济增长数据分化加大,但经济基本面仍较强劲、后续动力仍存,难言已到拐点,2021年一季度经济继续向上存在大概率。

货币政策“不急转弯”

央行2020年第四季度工作会议强调,要坚持稳中求进工作总基调,稳字当头,不急转弯。结合中央经济工作会议强调2021年宏观政策要保持连续性、稳定性、可持续性,预计2021年货币政策总体将保持平稳。

12月中旬和1月中旬,央行分别对到期的MLF进行超额续作,节前维持流动性宽松意愿明显,催化市场节前做多热情。

机会方面,市场出现明显的行情分化,中大市值公司因相对的高确定性受资金关注度高。结构性机会仍以顺周期、科技和消费三大主线为主。顺周期重点关注经济复苏受益的大宗商品类资产,如有色资源品种,利率上行将受益的保险板块;消费板块重点关注景气度高的新能源汽车方向和长期价值凸显的食品饮料龙头品种;科技板块重点关注估值合理的绩优标的以及科技补短板的领域。

十二月宏观数据梳理

一、经济增长

(一)GDP

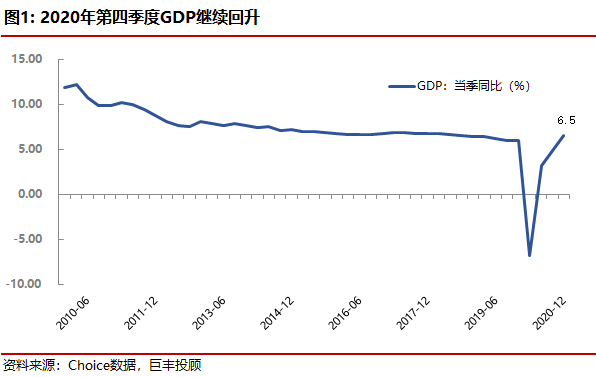

国家统计局发布数据显示,2020年全年国内生产总值1015986亿元,按可比价格计算,比上年增长2.3%。分季度看,一季度同比下降6.8%,二季度增长3.2%,三季度增长4.9%,四季度增长6.5%。

点评:全年GDP101.6万亿元,同比增长2.3%,四季度 GDP同比增长6.5%。从生产端看,制造业增长是经济增长的主要支撑,全年工业增加值同比增长2.8%,其中制造业增长3.4%,采矿业增长0.5%,电热燃水增长2.0%,制造业中高技术制造业和装备制造业增加值分别比上年增长7.1%、6.6%,工业机器人、新能源汽车、集成电路、微型计算机设备产量同比分别增长19.1%、17.3%、16.2%、12.7%,体现制造业升级趋势;全年服务业生产指数与上年持平,信息传输、软件和信息技术服务业,金融业增加值分别增长16.9%、7.0%,是今年服务业中增速较快的领域。

从需求端看,出口、投资是支撑经济增长的主要动力,全年全国固定资产投资(不含农户)51.9万亿元,增长2.9%,房地产、电热燃水供应业、制造业中的医药、电子设备、钢铁是拉动投资增长的主要行业;出口17.9万亿元,增长4.0%,主要是受益海外供需错位;社会消费品零售总额39.2万亿元,下降3.9%。

(二)PMI指数

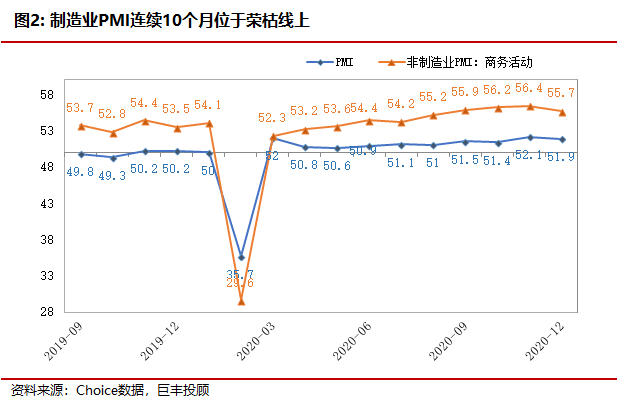

中国12月制造业PMI51.9,预估为52,前值为52.1。中国12月非制造业PMI55.7,预估为56.3,前值为56.4。

点评:12月中国制造业PMI和非制造业PMI均继续位于年内较高运行水平,连续10个月保持在荣枯线以上。

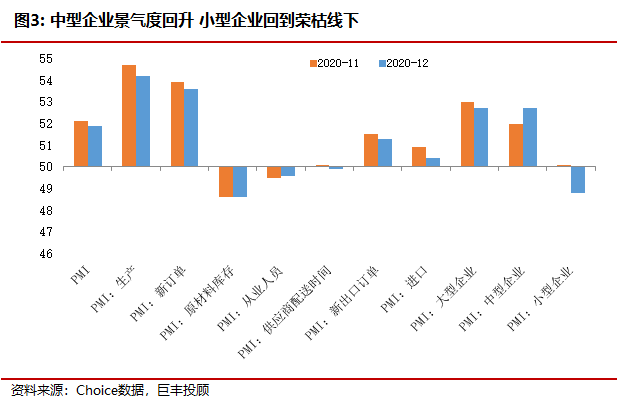

生产端,12 月企业 PMI 生产指数录得 54.2,较前值回落 0.5 个百分点,仍旧处在相对高位。从库存周期轮动的视角上看, 12 月原材料库存录得48.6,与前值持平,而产成品库存为 46.2 较上月提升 0.5 个百分点;原材料库存保持稳定周转,产成品库存被动形成补充,代表企业已经进入了被动补库周期,且企业的补库以及生产意愿稳定在了相对旺盛的区间。

12 月非制造业商务活动指数录得 55.7,较上月下滑 0.7 个百分点,其中投入品价格及销售价格较上月分别上行了 1.6 个百分点和 1.3 个百分点,上游产品价格上涨以及下游建筑业、服务业的需求扩张,形成了一定通胀压力。

(三)工业增加值增速

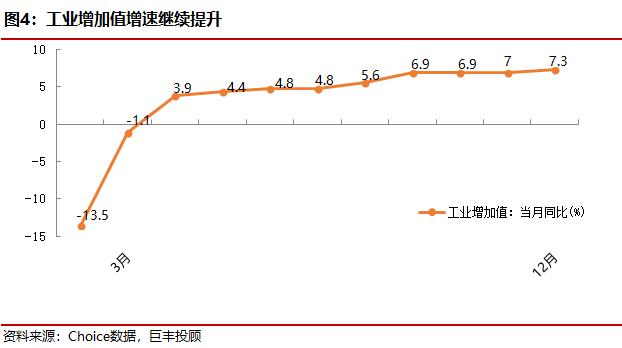

中国12月规模以上工业增加值为7.3%,前值为7%。

点评:12月工业增加值当月同比增长7.3%(前值7.0%、一致预期7.0%),累计同比增长2.8%。总体12月的工业增长是比较强劲的,尤其考虑到去年12月的高基数。其中,制造业当月增长7.7%,持平上月,医药、运输设备、通用设备、电子设备、钢铁业增速加快;采矿业增长4.9%,加快2.9pct,电力、热力、燃气及水生产和供应业增长6.1%,加快0.7pct,主要是冷冬取暖需求明显增长带动。12月服务业生产指数同比增长7.7%,增速回落0.3pct,但仍远高于2019年水平,累计同比0%,结束负增长局面。

四季度,规模以上工业增加值同比增长7.1%,服务业生产指数同比增长7.7%,两大产业增长强劲,带动四季度GDP同比增长6.5%,高于2019年以来各季水平。

(四)固定资产投资

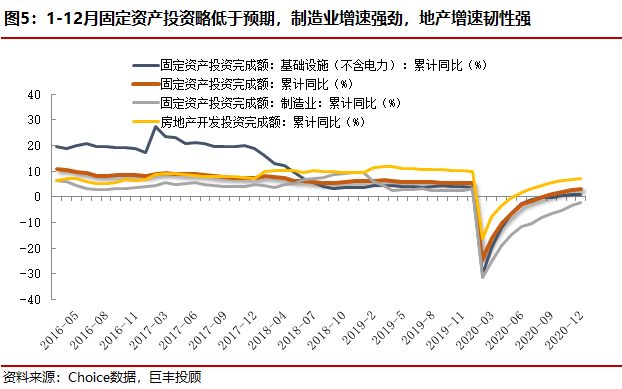

中国2020年城镇固定资产投资同比增长2.9%,预期增长3.2%,前值增长2.6%。中国1-12月份房地产开发投资同比增长7.0%。

点评:12月固定资产投资累计同比增长2.9%,较前值增加0.3个百分点,较预期增长稍有下降。

房地产开发投资有韧性,12月同比增速从11月的11.4%小幅下降至9.3%,资金指标走强。房地产新开工面积同比增速为6.3%,较上月进一步加速,地产到位资金同比增速则从上月的17%上升至21.4%。同时,12月商品房和土地成交有所反弹,尤其是土地——商品房成交面积和成交额同比分别增长11.5%和18.9%,土地成交面积同比增速则从11月的-15.6%大幅反弹至20.5%。

12月基建投资同比增速从上月的5.9%下降至4.2%。

制造业投资保持高增长,12月同比增速为10.3%,较上月的12.5%略放缓。全球贸易和工业周期可能在4年下行后经历一个较可持续的回升周期、伴随着制造业利润及资本开支回升。往前看,我们继续看好制造业投资周期。

(五)国内贸易与对外经济

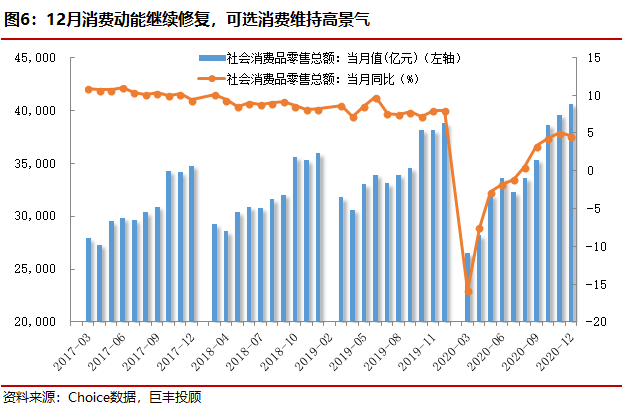

中国12月社会消费品零售总额同比增长4.6%,前值为5%。2020年,社会消费品零售总额391981亿元,比上年下降3.9%。按人民币计价,中国12月出口同比增长10.9%,预期增长7.1%,前值增长14.9%。12月进口同比下降0.2%,预期增长0.1%,前值下降0.8%。

点评:12 月社会消费品零售总额同比增 4.6%,预期增 5.4%,前值增 5%。拖累消费的主要有两个原因:第一,餐饮业恢复滞后,对消费整体的拖累依旧严重。第二,“双十一”购物节对需求的透支效应明显。化妆品、金银珠宝、通讯器材等类别的消费下降明显。但部分行业消费也表现出乎较高景气度。比如饮料、烟酒类的销售始终强劲。家具、建筑装潢类消费增速提升,背后是房地产市场的火热。

12月出口剔除汇率因素,按美元计,略有回落。其中,防疫物资和消费品增速下滑明显,海外疫情逐渐受控和国内疫情局部扩散致防疫物资出口下滑,圣诞消费需求减弱促使相关终端消费品增速大幅回落;制造业相关的中间品加速增长,电子产品、集成电路、液晶显示板、自动数据处理设备、稀土等中间品加速增长,显示海外生产正在逐渐走强,制造业正在逐步修复,各国PMI 指数也是相关佐证。

进口持续回暖,我国内需增长较强。进口同比好于预期和前值,说明我国内需增长较强。

二、通货膨胀

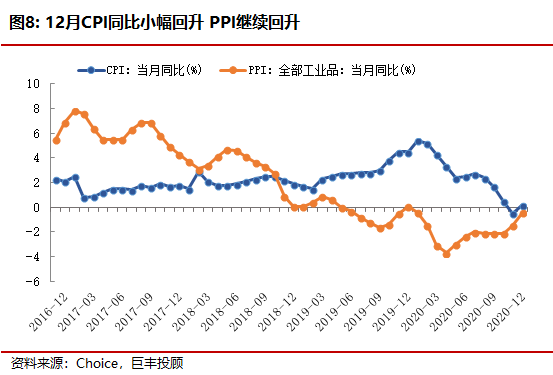

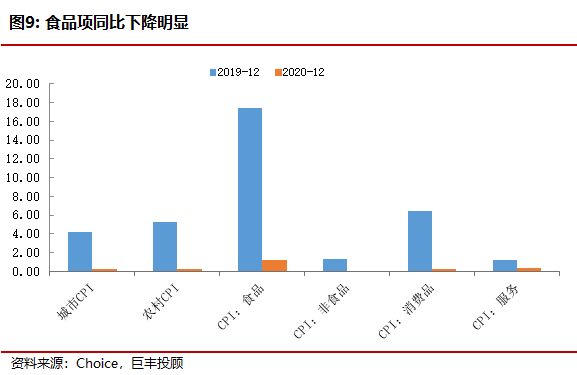

中国12月居民消费价格同比增长0.2%,预期为0%,前值下降0.5%。12月工业生产者出厂价格同比下降0.4%,预期下降0.7%,前值下降1.5%。

点评:受猪肉价格反弹影响,CPI 重新转正。 12 月, CPI 食品当月同比 1.2%,前值-2.0%。生猪价格近期出现反弹,对 CPI 的拖累有所减弱,猪肉价格同比降幅由上月的-12.5%收窄至-1.3%,主要由于元旦春节的到来,猪肉消费季节性上升,同时饲料价格有所上升,此外受疫情影响海外冻猪肉的进口。除猪肉外,牛肉和羊肉价格同比 4.6%,涨幅均有所扩大,而鸡蛋等禽肉价格降幅也均有所收窄。鲜果及鲜菜虽然受低温天气影响,运输成本有所上升,但总体相对平稳,未明显超季节性。 整体来看,猪价对 CPI 的扰动短期仍存,但一季度末前猪价基数将继续抬高, CPI 短期难有上行动能。

PPI 降幅继续收窄,未来即将转正。 12 月,此前拖累 PPI 的生活资料降幅与生产资料降幅同步收窄。随着国内外需求的共振回升,国内补库存周期的开启,推动大宗商品价格上涨。 12 月,美油月均价格 47.06 美元/桶,较前值升 5.68 美元/桶,钢材、水泥、有色金属价格指数均有不同程度的上涨。此外由于寒潮影响,供暖需求明显增加,煤炭价格也出现了明显上涨。从主要行业 PPI 来看,煤炭开采和洗选业同比由负回正,石油相关产业降幅收窄,有色、黑色金属相关产业价格涨幅扩大。

总的来看,CPI 短期仍将维持低位, PPI 或将加速上升,通胀整体仍然维持温和,对货币政策不存在掣肘。

三、货币供应及信贷

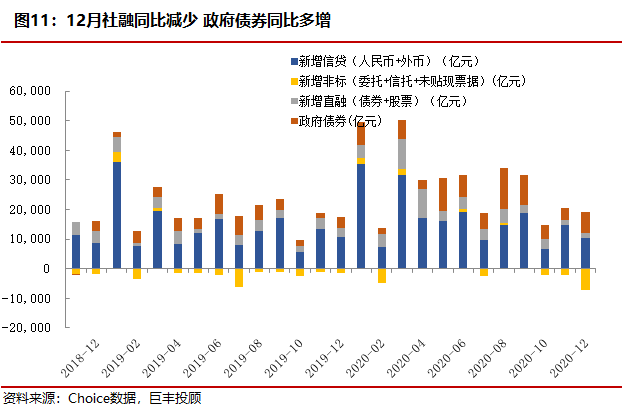

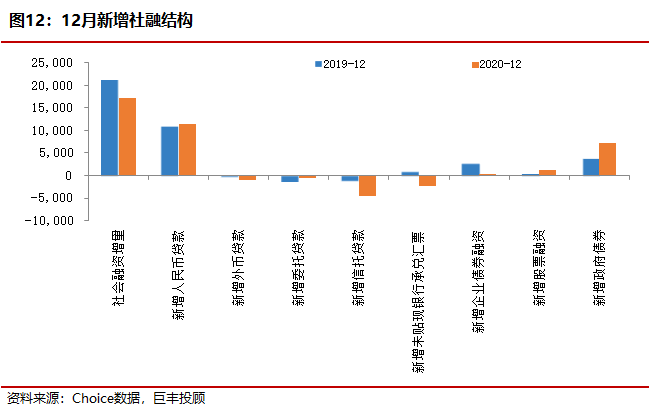

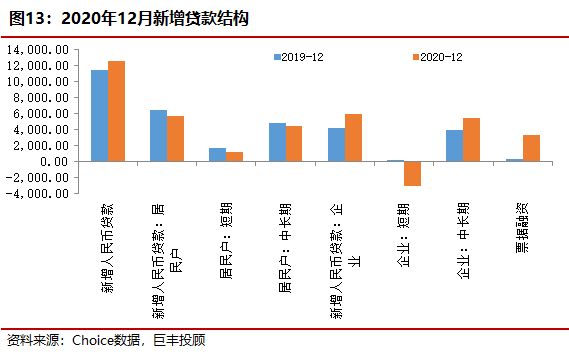

中国12月末广义货币(M2)余额218.68万亿元,同比增长10.1%,预估为10.7%,前值10.7%。中国12月社会融资规模增量17200亿元,预估为21850亿元,前值为21300亿元。中国12月新增人民币贷款12600亿元,同比多增1170亿元。预估为12500亿元,前值为14300亿元。

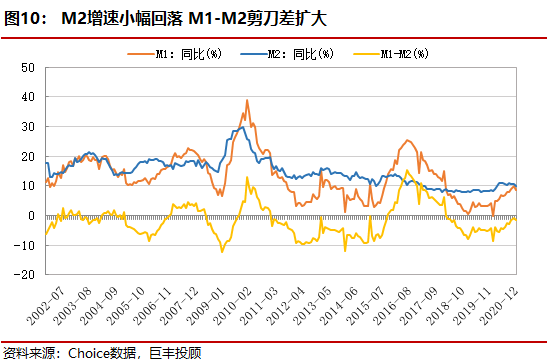

点评:M2增速比上月末低0.6个百分点,比上年同期高1.4个百分点。

12月信贷季节性回落,企业短期贷款、票据融资一降一升,企业、居民长期贷款相对稳定,经济延续扩张。12 月社融规模增量为 1.72 万亿元, 新增信贷 1.26 亿元, 相对上月明显回落,主要受季节性因素影响。

全年新增社融近35 万亿元,疫情冲击下货币量的宽松非常明显,预计后续货币政策逐步回归常态化,信用扩张增速将逐步放缓。12月社融增速同比回落至13.3%,社融增速拐点已经看到。 往前看, 随着经济复苏继续延续,货币政策继续回归正常化, 政策利率上调可能性相对不大,但信用扩张增速将逐步放缓。

免责声明

◇本投顾产品(以下简称本产品)由陕西巨丰投资资讯有限责任公司证券投资顾问部(以下简称巨丰投顾)制作而成,巨丰投顾按照《证券投资顾问业务暂行规定》的指引,为特定客户提供证券投资顾问服务。本产品版权属于巨丰投顾,未经事先授权许可,任何机构或个人不得更改或以任何方式发送、传播或复印本产品。巨丰投顾具有中国证监会核准的证券投资咨询业务资格,业务许可证编号:ZX0057。

◇本产品所引用信息和数据均来源于公开资料和通过合法渠道获得的相关外部资料,巨丰投顾对信息的准确性、完整性、可靠性、及时性不作任何保证。所有引用证券研究机构的数据及内容均会标明出处,巨丰投顾不对因使用上述信息而引致的损失承担任何责任。本产品具有时效性,任何观点和建议仅代表当日的判断和建议,仅供辅助参考。

◇证券投资顾问是辅助客户作出投资决策,客户不应单纯依靠本产品而取代个人的独立判断和投资决策,如有需要投资者可向巨丰投顾进行咨询并独立谨慎决策。巨丰投顾认为本产品所载内容及观点客观、公正,但不保证其内容的准确性和完整性,也不对使用本产品进行投资决策而导致的财产损失承担任何法律责任。

◇投资者在作出投资决策前需了解以下风险:投资者阅读本产品或接受巨丰投顾证券投资顾问服务后需自主作出投资决策并独立承担投资风险;巨丰投顾及其投资顾问提供的证券投资顾问服务不能保证投资者获得盈利或本金不受损失;投资者在知悉风险的情况下作出与自身风险承受能力相匹配的投资决策。

投研部

赵玲执业证书:A0680615040001

郭一鸣执业证书:A0680612120002

丁臻宇执业证书:A0680613040001

朱华雷执业证书:A0680613030001

刘朝执业证书:A0680617050005

张海森执业证书:A0680617100001

秦亮执业证书:A0680616110002

胡岗执业证书:A0680618080008

张旭执业证书:A0680617100004

毕然执业证书:A0680618110001

陕西巨丰投资资讯有限责任公司

证券投资咨询业务资格

(咨询资格证书号:ZX0057)

地址:西安市高新区锦业一路6号永利国际金融中心1座11楼05单元

邮编:710000

联系电话:(86)029-63356999

世纪金融网

世纪金融网