衍生工具是一种金融工具,其价值与其基础资产挂钩。衍生品可以作为一种手段来获得相关资产的杠杆收益,或者仅仅是对冲头寸。本质上,它们为交易者提供了更大的选择余地,让他们可以调整相关现货头寸的风险,无论是增加的杠杆还是下降风险的对冲。

这些金融产品在传统金融和加密货币资产类别中都很常见。从期货合约、期权、抵押债权债务以及加密货币交易中的热门产品永续互换合约,衍生品种类繁多。这些金融产品由中心化交易所提供,通常受到监管部门的监督,以确保交易者资金的安全,并确保他了解所产生的风险。

加密货币衍生品市场

在其初期,加密货币资产类别仅为比特币、莱特币和以太坊等基础加密资产提供现货敞口。然而,随着该资产类别在 2016-2017 年左右开始成熟,BitMex 等交易所推出了以永续掉期和期货合约的形式提供比特币的衍生品,交易者可以通过这些衍生品获得对波动性资产的杠杆敞口。

加密货币衍生品越来越受欢迎。这一点可以从 2020 年 5 月交易量急剧上升,达到 6.02 亿美元看到,其总计占市场的 32%,其余为现货交易量,达到 12.7 亿美元。除永续掉期和期货外,Deribit 交易所提供的期权在 2020 年 5 月的交易量也创下了新纪录,共计 1.96 亿美元。

现货与衍生品月成交量对比 (18 年 11 月至 20 年 5 月)

DeFi (去中心化金融)正蚕食 CeFi (中心化金融)

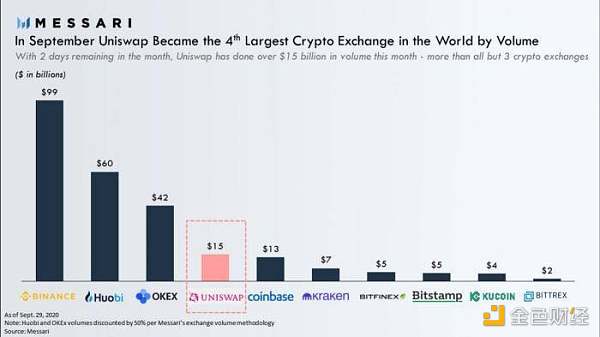

2020 年已经显示出 DeFi 用无权限智能合约取代中心化金融服务的力量,Uniswap 等自动化做市商(AMM)对中心化交易所及其订单簿模式的成功就说明了这一点。2020 年 9 月,Uniswap 成为按交易量计算的第四大加密货币交易所。人们无法在像 Uniswap 这样的 DEX (去中心化交易所)上刷量,因为 以太坊 区块链上的交易费用使得伪造交易量的做法不可行。

Uniswap 和中心化交易所的月度交易量排名

鉴于 DEX 的兴起正在蚕食中心化的交易所现货市场,推断在加密货币资产类别中,期权、期货和永续合约等金融工具也可以用 DeFi 实现,并蚕食 CeFi 衍生品市场是有道理的。在投机者寻求从波动性中获利的推动下,加密货币衍生品市场快速增长,这意味着旨在破坏 CeFi 衍生品的协议有可能在未来几年获得巨大的交易量。

去中心化金融上的益处

苛刻的监管

英国金融行为监管局 (FCA) 最近禁止向散户销售加密货币衍生品被强制执行于 2021 年 1 月 6 日。这一决定是由于金融当局认为这些产品由于波动性太大,风险太大,散户无法持续盈利。

在许多情况下,英国加密货币交易者像美国交易者一样,会寻找不需要 KYC 的交易所,并使用 VPN 从英国 / 美国 IP 地址重新路由他们的互联网活动。如果交易者愿意为了交易这些产品而走到这一步,那么对去中心化衍生品解决方案的需求就很大。

如果国家和金融当局继续打击提供衍生品的中心化交易所,那么由无权限、抗审查的智能合约驱动的去中心化衍生品将成为这些司法管辖区居民的唯一可行选择。

身份信息(KYC)

为了在中心化交易所进行衍生品交易,许多人需要你的身份信息,如官方身份证件(护照、驾驶执照)和用于资助账户的收入来源。正如 Nick Szabo 所说 " 可信的第三方是安全漏洞 ",这意味着这些交易所存储的私人信息有可能被泄露,如 2019 年 Binance KYC 泄露事件所示。去中心化的衍生品协议不需要 KYC,交易者 就 能开始与协议的智能合约进行交互。

捕捉衍生品交易活动

与 Uniswap 如何允许流动性提供者获取流动性池中交易产生的交易费用类似,去中心化衍生品协议将允许用户获取衍生品交易产生的交易费用。

目前已经出现了很多模式,比如 Perpetual Protocols 治理代币 PERP,它将允许代币持有者押注 PERP 代币参与协议治理,获取 PERP 的通货膨胀和衍生品交易产生的 50% 的交易费。

永续协议的治理激励模式

衍生品的多样性

这里衍生品的多样性是指允许交易者指定他们想要交易的合约。例如,如果一个交易者想创建一个 ETHUSD 永续合约,使用 WBTC 作为抵押品,并且也用 WBTC 而不是与美元挂钩的稳定币进行结算。DeFi 的可组合性将促进广泛的可能的衍生产品,交易者可以使用这些产品来执行他们所选择的交易。

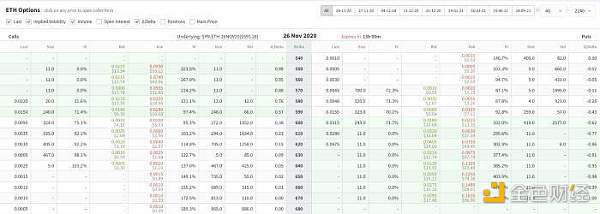

以下是衍生品多样性的一个实际例子。Deribit 中心化交易所提供 BTC 和 ETH 的看涨和看跌期权,这些期权在各种日子以指定的行权价格结算。

Hegic 是一个去中心化的期权交易平台,通过允许交易者指定特定的行权价格和持有期限,为用户提供额外的产品。

去中心化金融当下的一些缺点

去中心化金融当下的一些缺点

交易延迟

如果在链上进行交易,以太坊区块链等待交易打包的延迟会导致交易执行时间缓慢。对于交易者来说,这是灾难性的,因为执行时间是利用市场波动的最重要的。因此,去中心化的衍生协议将需要实现 L2 扩展方案,如 optimistic rollup 或者 zk rollup,其中交易执行时间可以是瞬时的。

Layer2 技术无疑正在快速进步,Synthetix 的和 Uniswap 积极整合 Optimism 的 Optimistic rollup。不过,这些主要专注于衍生品的新兴协议要想整合这项技术来满足交易需求,可能还需要一段时间。

流动性

另一个交易要求是流动性,特别是对那些有规模的交易。当执行大额交易时,会出现滑点,这意味着期望执行价格和实际执行价格之间的差异。在中心化交易所,做市商确保交易所有足够的流动性,让交易者执行低滑点交易,从而将滑点降到最低。

在 DeFi 中,自动做市商已经获得了足够的流动性来执行低滑点交易,或者在稳定币对稳定币掉期的情况下,使用 Curve 实施的新型 AMM 方程来最小化滑点。Uniswap 和 Curve 的低滑点交易,以及部分负责他们在 2020 年的成功,由他们允许流动性提供者获取交易费用的激励结构所推动。

为了使去中心化的衍生品平台获得采用,它们必须首先解决交易执行延迟问题,并在 AMM 或链外订单簿中保持足够的流动性,以便执行低滑点交易。

结论

在 Uniswap 等自动化做市商的成功开始蚕食中心化交易所现货市场后,推导出同样的情况也会发生在加密货币衍生品市场上,这是非常合理的。对中心化交易所的监管加强,再加上第三方对私人身份信息的安全漏洞,一旦交易延迟和流动性得到解决,将导致去中心化衍生品协议的外流。

由 Su Zhu 和 Kyle Davies 运营的著名加密货币对冲基金 Three Arrows Capital 已经对去中心化衍生协议进行了投资。

正如你所看到的那样,对 DerivaDEX、Perpetual Protocol、Futureswap 和 Synthetix 的投资都旨在渗透到加密货币衍生品市场,并与中心化交易所提供的产品抢占份额。

世纪金融网

世纪金融网