去中心化保险协议Cover Protocol势头正猛,既有Yearn.finance创始人Andre Cronje(AC)的光环加持,又有治理代币大涨的走势,两大亮点使其带着DeFi保险的概念成功抓住了市场眼球。

相比资历更老的保险协议Nexus Mutual,Cover Protocol主打点对点保险理念,为每一个它覆盖的协议推出CLAIM、NOCLAIM两个代币,持有前者相当于投保,持有后者相当于承保。保险到期后,如果发生理赔,CLAIM价格变为1美元,NOCLAIM归零;若未发生理赔,CLAIM价格归零,NOCLAIM为1美元。

这种模式使得「保单」可以自由交易,市场共同分担风险。相比于传统保险,去中心化保险更具流动性,投保也无需繁琐流程,更为简单高效。

不过尴尬的是,保险协议也是智能合约,同样面临被攻击的风险。12月14日,Nexus Mutual 创始人Hugh Karp 的个人账户被曝遭受攻击。此外,目前DeFi保险还面临大规模的风险对冲需求难以被满足,以及流动性较低等问题。

根据安全公司 PeckShield的统计,今年11月,DeFi行业发生逾13起安全事件,造成损失近5000万美元。从需求端看,随着DeFi行业不断壮大,保险能够帮助用户对冲风险,避免「火中取栗」。但现阶段,如何扩大去中心化保险的市场规模、设计合理的机制等,都是待解之题。

COVER 9天上涨695% DeFi保险吸睛

进入9月后,DeFi协议流动性挖矿收益锐减,DeFi代币齐跌,汹涌一时的浪势回归平静。探索者们向更深广的「海域」进发,寻找新的场景。大概沉静了两三个月后,去中心化保险展露出「后浪」潜力。

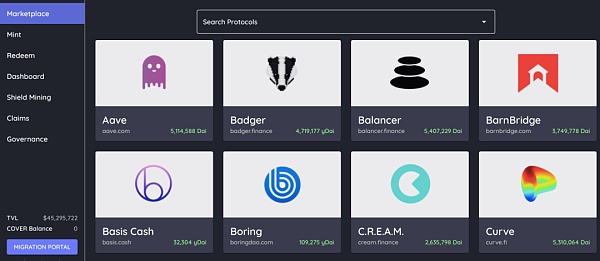

Cover Protocol(下称Cover)的出现是DeFi保险在近期频频被热议的重要原因。今年11月19日,Cover正式上线,同时上架了10种热门DeFi协议的保险业务,覆盖协议包括Curve、Aave、Balancer、SushiSwap、Yearn.finance(YFI)等。

如果你是SushiSwap用户,有大量的资金放在其中做市,你可以通过Cover投保,来对冲可能发生的智能合约漏洞、黑客攻击等等的风险。

将保险搬到区块链上,Cover并非首例,在它之前,互助保险项目Nexus Mutual已在以太坊网络中耕耘良久。而Cover之所以在短时间内引起关注,一部分原因要归功于那个DeFi世界里最有「魔力」的男人——YFI的创始人Andre Cronje(AC)。

11月28日,AC宣布YFI与Cover合并,尽管他强调,并不清楚「合并」意味着收购还是合作,但项目共享一致的愿景。值得一提的是,AC早前资助过Cover的前身Yinsure.finance。Yinsure在今年上线,但因两位核心开发者分道扬镳而导致项目搁浅。

Cover并入AC系后,快速站在了聚光灯下,交易所快速反应。

12月3日,MXC抹茶上线Cover治理代币COVER;两天后,币安将COVER摆上了站内创新区;12月9日,OKEx也上架了COVER。

主流交易平台主动上线,进一步提高了Cover的曝光度。在DeFi浪潮趋于平缓时,Cover又用上涨的币价激起涟漪。

在MXC抹茶上,COVER开盘价为200USDT,待到币安和OKEx上架后,COVER最高于12月12日涨至1590美元,9天内上涨695%。与两个月前大多数DeFi资产上所后的急涨急跌不同,COVER在二级市场的走势较为坚挺,12月15日,该资产在OKEx报价约1350美元,价格仍处于高位。

COVER大涨后维持高位

AC光环加持、币价高涨,Cover成功出圈DeFi。在一些加密资产社群中,不少人开始询问Cover的消息和参与教程,不免让人想起夏天时人们抢挖头矿的热闹场景。

不仅是Cover本身,它还带动了一个板块——DeFi保险,这个概念也开始走入市场视野,有人根据过去「早埋伏、早进场、早获利」的经验,开始打听还有没有类似的保险项目。

投保/承保代币化 引入流动性

保险在日常生活中耳熟能详,人们向保险公司投保,保险公司作为承保方,双方签订合同时,投保人需要登记实名信息并支付保费,一旦发生索赔,需要向保险公司出具相关报告,以证明所保风险真实发生。很多时候,保险公司会进行调查核实,来防止投保人骗保。

那么,去中心化保险该如何运作?

在Cover成功出圈前,DeFi领域内最知名的保险平台是Nexus Mutual,它也是当前承保金额最大、支持投保项目最多的协议。根据欧科云链12月15日的数据,Nexus Mutual总锁仓量为1.07亿美元,位列所有DeFi项目第20位,是保险板块的「一哥」。

Nexus Mutual的产品为智能合约保险,主要保险责任为「代码非预期使用」。通俗来说,投资者担心某一智能合约被攻击,就可以在这里投保。此前,bZx协议遭受闪电贷攻击后,Nexus Mutual曾进行理赔。

想在Nexus Mutual投保或者承保,必须通过其KYC认证,并支付0.002ETH成为会员。用户想投保,要在购买保险页面选择想要保险的智能合约,或者输入智能合约地址,随后再输入保险金额、保险期限来获得系统报价,最后可用ETH、DAI或者治理代币NXM进行支付。保费的50%会注入到资本池,作为赔付预备金,另外50%会分配给承保人。

这和日常生活中常规保险的流程较为类似,不同点在于其引入了质押。用户想承保时,可将NXM质押给某个项目,享受质押项目50%的保费收入。质押金额越高的项目,可购买保险额度也越多。如果发生索赔,需要NXM持有人进行两轮投票,以决定是否进行理赔,相当于社区共同仲裁。

在Nexus Mutual的模式中,投保方和承保方并非点对点,保单也不可交易。当某一协议的投保需求增加时,如果没有足够的承保人质押,会出现无保可投的情况。

总之,Nexus Mutual更接近于传统保险逻辑。

新星Cover则建立了一种更有意思的制度来定义去中心化保险。在其生态中,除了投保人、承保人外,还有另一种角色——流动性提供者,也就是说,Cover的「保单」和「承保单」都是可以交易的。

Cover页面

在Cover投保/承保有两种方式。

第一种是存入DAI来铸造CLAIM(索赔)和NOCLAIM(不索赔)两种代币,假设用户想投保,便需要卖出NOCLAIM,持有CLAIM;若想承保,则卖出CLAIM,持有NOCLAIM。理论上,每个「险种」协议对应的NOCLAIM+CLAIM的价值都等于1美元,但也可能因市场波动而出现偏差。其中,相当于投保的CLAIM代币价格往往较低。

另一种方式就是在市场上直接买入CLAIM或者NOCLAIM代币,进行投保或者承保。这就让Cover形成了一个点对点的保单交易市场。

举例来说,12月15日,Aave「险种」对应的CLAIM价格为0.09美元,NOCLAIM为0.93美元,保险到期日为2021年5月31日。倘若用户认为在到期前,Aave可能出现风险,便可购买CLAIM;如果风险真的在到期前出现了,CLAIM价格将变为1美元,来弥补用户损失或满足套利需求;如果保险到期前,Aave没有出现任何问题,CLAIM价格将归零,相应地,NOCLAIM价格将变为1美元,届时,投保者将损失保费,承保者则可以赚取保费。

这种方式的好处在于将风险市场化,跟期权有相似之处。此外,这种将保单Token化的方式,有利于提高流动性。

现阶段,Cover的流动性提供者和投保者都可以参与挖矿,获得治理代币COVER。此外,Cover的保险范围不局限于区块链圈,只要人们有保单交易的需求,就可以提供流动性市场。

在NGC Ventures 董事总经理蔡彦看来,相比Nexus Mutual,Cover是一个「New DeFi」。「保险流程中的每个部分都进行了代币化,让用户自由组装,进而释放人们的想象力。」

DeFi保险 自身难保?

现阶段,DeFi最热门的方向仍集中在交易所、抵押借贷、理财、预言机等领域,保险只是初露锋芒。尽管在模式上,Nexus Mutual与Cover各不相同,但它们是探索保险场景的典型代表。

币乎社区用户「花木兰」认为,DeFi保险项目不仅减轻了投保人的损失,也让人们可以更放心地参与DeFi,不用再「火中取栗」,有助于健全DeFi生态。

不过,就在DeFi保险的概念越炒越热时,戏剧性的一幕发生了。

12月14日, Nexus Mutual 的推特称,当天其创始人Hugh Karp 的个人地址遭到Mutual协会成员攻击,钱包内资金被全部盗走。尽管官方表示,被盗的仅是个人资产对项目无影响,但消息却以「保险项目被盗」的模样流传开来。

「谁说卖保险的就一定很安全?一个是纯业务逻辑,一个是技术逻辑。」有区块链安全行业从业者如此评价,显然在他看来,保险只是业务逻辑,保险协议如果技术处理不好,也会有被盗的风险。

此前,Cover官方还曾表示,将把Nexus Mutual 添加到保险覆盖范围中。圈内大V「超级比特币」认为这是一种「挑衅」。不过看来,保险协议之间「互保」也不失为一种降低风险的方式。

毕竟,用链上智能合约搭建的保险协议,依然是DeFi协议,而这个领域最大的问题仍然是安全,「乐高积木」拼接状的DeFi目前还没有应对闪电贷攻击的最优解。

除了协议不排除被黑客攻击的可能性外,DeFi保险还有其他问题需要解决。比如如何满足需求。

目前,DeFi保险单一市场的规模仍然较小,而DeFi板块的总锁仓市值日益走高,于12月15日达到178亿美元。一些热门协议由于投保需求较高,在Nexus Mutual 有时会出现无保可买的情况;即便在Cover上,同样存在流动性不充沛、投保成本较高的问题。

有Cover用户反映,由于现阶段流动性较低,CLAIM(投保)买不了多少价格就翻倍了。如果没有足够的承保资金,那么,购买DeFi保险用以对冲风险的需求,在当下就不太能满足。

还有人担心,由于Nexus Mutual 和Cover都采用社区投票的方式进行理赔审查,可能会出现结果不公正的情况;此外,也不能排除项目方先投保、再自我攻击来谋取大额赔偿的可能性。

但在业内人士看来,类似「骗保」情形发生的可能性不大。首先投票者都是代币持有者,如果恶意投票导致了不公正的结果,会造成代币贬值,而Cover也通过与PeckShield、The Arcadia Group等安全审计公司合作,成立「索赔有效性委员会」进行把关,尽可能避免恶意投票和骗保发生。

无论如何,在DeFi浪潮趋于平静之时,去中心化保险的兴起带来了新的场景想象。IOSG Ventures创始合伙人Jocy Lin预计,DeFi保险市场规模将会在2022年达到14~45亿美元,2025年将能达到25~152亿美元。

AC透露,未来Cover将提供更广泛的保障范围,并接受更多类型的抵押品;还将推出永续保险这种不失时效的保险模式;此外,保险服务将陆续面向所有 DeFi 项目。

从愿景来看,DeFi保险有望成为一个更加高效、便捷的风险对冲工具,而这支新船桨能否掀起巨浪,仍旧面临市场检验。

世纪金融网

世纪金融网