“Synthetix 何以成为 DeFi 市值第二的龙头项目?

这篇文章,一起聊聊以太坊上 DeFi 项目中的一个特别的存在 Synthetix。Synthetix 是一个合成资产协议平台,可以说如果你理解了 Synthetix,那么理解 99% 的 DeFi 项目都不在话下。

因为 Synthetix 无论从项目复杂度还是代币模式设计上,都属于以太坊智能合约中难度最高的那一级别。

为资产创建的镜像世界

Synthetix 是一个合成资产 (Synths) 构建、交易、销毁管理的平台,但是合成资产,又是什么鬼东西?也许第一次听到这个概念,你会有这样的疑问。

一句话来说,合成资产是模拟了其他资产的价格,让人们可以直接在区块链上进行交易。

在传统的资产交易市场,我们可以买卖股票,可以买卖房地产,也可以买卖贵金属或者大宗商品。然而在 DeFi 的世界发展的现有阶段,我们并没有直接的方式去交易股票、贵金属、大宗商品等资产,怎么办?

这时候,就有项目方提出了合成资产的概念:如同传统金融市场上的衍生品,是否可以锚定这些交易对象,创建一类虚拟资产,可以直接在区块链上表示这些传统的交易市场,去复制他们的价格,从而实现链上交易?这就是合成资产的由来。

合成资产 (Synths),就是对目标资产的镜像模拟。例如,用 sUSD 去表示美元的价格,用 sGold 表示黄金价格,用 sSP500 来表征标普 500 股票指数等。甚至,加密资产本身,也可以成为锚定物,用 sBTC 来表示 BTC,用 sETH 来表示 ETH。

这些合成资产能一比一兑换为对应的锚定物么?这里,锚定物指的是像股票、黄金、大宗商品这类资产。至少目前阶段,合成资产所做到的只是复制了锚定物的价格,让人们可以直接在链上进行这些虚拟资产的交易,并不能够将黄金的合成资产(如 sGold) 一比一兑换为黄金实物。不过,也有项目方在尝试这样去做,例如 dForce。

让万物可链上交易

故事从 2017 年开始说起。许多项目方围绕稳定币的概念进行耕耘,通过抵押代币铸造稳定币的方式构造。Havven 这个项目也不例外,Kain Warwick 于 2017 年成立了 Havven,他们创建了稳定币 nUSD。

但是如果将稳定币看做是锚定了 USD 的虚拟货币,那么锚定的对象,是不是可以进行扩展?比如,锚定股票,锚定贵金属,或者将加密货币如 BTC、ETH 也作为锚定的对象?毕竟,既然铸造稳定币需要抵押代币,同样的思路,也可以用来铸造其他的资产,毕竟这些资产的核心功能之一,是交易。为何要局限在稳定币本身呢?

沿着这一思路,Havven 项目方在 2018 年年末宣布,转型升级为 Synthetix,从一个稳定币项目升级为合成资产的协议平台。上线之初,仅有六类合成资产,到如今已经出现了数十种合成资产的存在,包括股票指数、黄金、BTC\ETH\EOS\LINK等,都有了自己对应的合成资产类型。

对这段故事感兴趣的同学,可以看看这篇文章: https://blog.synthetix.io/havven-is-transforming-into-synthetix/

用户可以做什么?

按照官方定义

Synthetix 是一个建立在以太坊上的去中心化合成资产发行协议。这些合成的资产(Synths)来自于抵押 Synthetix Network Token(SNX),且可以直接用 Synthetix.Exchange 交易所上的 Synthetix 智能合约在彼此间直接交易。

读者可能最关注的问题之一是:持有 SNX ,可以做什么?不着急,我们先快速了解下 Synthetix 的两个主要功能:

合成资产的创建、管理和销毁,通过 Mintr 这一 dApp 实现。

合成资产的交易,通过交易市场 Synthetix.exchange 来完成。

在 Crypto.com 的分析报告中,将铸造、债务计算、合成资产交易的整个过程汇总如下:

合成资产的创建

实际上,Synthetix 并不能让用户直接创建全部的合成资产类型,而是分为两步:

通过 Mintr 平台 (https://mintr.synthetix.io/), 用户超额抵押 Synthetix 平台代币 --- SNX (Synthetix Network Token) 作为担保物,能够铸造出 sUSD 稳定币。目前的标准抵押率是 700%, 也就是说抵押7 美元价值的 SNX,才能创建1 美元的 sUSD。这么设计是因为,毕竟 SNX 没有那么强的价值共识,设置高额抵押率,降低抵押物价值不足的风险。

使用铸造出来的 sUSD 稳定币,在Synthetix 的交易平台(Synthetix.exchange) 上,交易合成资产。事实上 sUSD 购买合成资产的过程,也是这类合成资产铸造的过程。此时销毁了 sUSD,创建了对应的合成资产。

债务计算

Synthetix 最让人费解的地方在于,采用了动态的债务计算方式,而通常我们所见到的稳定币项目中,采用的是静态债务计算。简单解释一下。

在 MakerDAO 之类的稳定币项目中,如果你抵押了 ETH 作为担保物,创建了 10 美元价值的稳定币 Dai,那么只要不爆仓的情况下,你随时还回去 10 美元的稳定币 ,即可取回担保物(此处暂且可以忽略铸币手续费)。然而在 Synthetix 之中,随着用户持有的合成资产的价值增长时,债务水平也会随之上涨!这是最让人困惑的地方了。

怎么理解呢?

例如用户小白抵押 SNX,创建了 100 sUSD,这 100个 sUSD,是小白从系统中借出来的资产,也就是他目前欠了 Synthetix 系统 100 sUSD 的债务。这个系统之中,可并非小白这一个用户。此时小白的债务比例,假设是 1%。

然而债务并非固定的,债务的总值,会随着系统中合成资产的价值增长而上升。假设,sBTC/sETH/sEOS 等全部的合成资产的总价值上涨了 100%, 根据平台设定,债务总值也会上涨 100%。小白原先的债务是 100 sUSD,此时债务却也随之翻了一倍,变成了 200 sSUD!也就是说,如果小白想要拿回来原先抵押的 SNX,他需要还回去 200 sUSD 才行。

为什么会出现这种情况?因为 Synthetix 并没有爆仓一说,对于所有的债务持有人而言,这是一个零和博弈的市场。

前面例子中,小白选择铸币之后,持有 100 sSUD 的资产;另外一位用户老九,却会因为将铸造之后的 sUSD 兑换为合成资产 sBTC,随着 BTC 价格上涨,他的资产增值,跑赢了市场。如果市场中只存在老九和小白这两位用户的话,那么小白的亏损,就构成了老九的盈利。

这或许是 Synthetix 在合成资产持仓上的风险之一:如果你的债务持仓没有跑赢市场,那么你就要为自己的落后表现买单了。

销毁 sUSD,解锁抵押物 SNX

取回抵押物的 SNX,就需要销毁 sUSD,这一步操作比较直观,按照系统提示操作即可。

问题来了:为什么人们会去抵押 SNX?

Synthetix 官方介绍是,抵押 SNX 可以帮用户得到两种奖励:

SNX 代币增发奖励。SNX 用增发的代币奖励参与抵押的用户,每周可以领取一次。

合成资产的交易奖励。Synthetix 交易平台上,会收取 0.3% 的交易手续费,这部分交易手续费,会按比例分给 SNX 的抵押者。

不过除了这两种奖励之外,还有另一种奖励:LP流动性奖励。例如在抵押 SNX 生成 sUSD 之后,用户可以通过 Synthetix 平台购买 sETH。这部分 sETH,可以加入到 Uniswap 等流通池中的 sETH/ETH 的交易池,享受到流动性奖励。通过这种方式,Synthetix 借助于外在的流动池,为自己提供了流动渠道,让 sETH/ETH 的价格保持锚定。

无滑点、无需对手方的交易平台

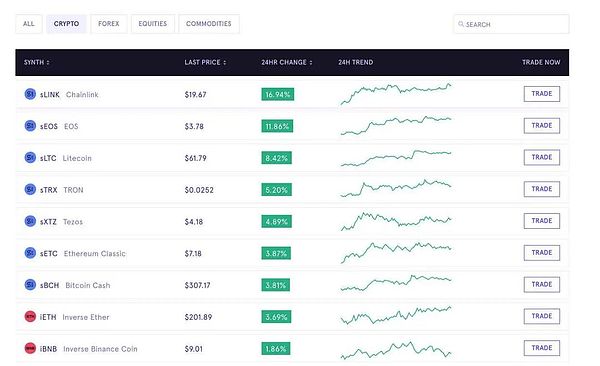

Synthetix 文档中,列出了在 Synthetix 平台上的交易品种,可以参见: https://docs.synthetix.io/tokens/list/

交易品类

Synthetix 的交易品类,是由平台限定的,就目前所知,还没有提供自由创建合成资产类别的功能。毕竟不是所有的资产都适合创建合成资产类别的,比如房地产这类无法进行标准化定价的资产,想要用合成资产方式进行定价,就会遇到重重困难。

除此之外,合成资产交易会依赖于预言机服务提供链外价格数据,如果有些资产类别无法有合适的预言机,则价格容易被操纵,也并不适合产生合成资产。

笔者猜测,鉴于 SNX 作为平台币的性质,未来有可能会通过 SNX 用户治理的方式,来发布和执行提案,决定可以在交易所上架什么类型的合成资产。

当前的合成资产按照性质划分,可以分为两类代币:

常规合成资产,例如 sBTC、sETH 、sAUD、 sUSD、 sBNB 等等。这类资产锚定了对应的资产价格。

反向跟踪合成资产,例如 iBTC、iETH、iLINK、iEOS 等。可以理解为持有这类资产的良好理由,是看空对应锚定资产。

对反向资产而言,会有冻结价格。例如,在 Synthetix 文档中提到了一个例子,入门价格为 9659 美元(创作时的大致市场价格),当其上限为14488.5 美元 (即反向比特币 iBTC 的价值达到 4829.5 美元) 或下限为 4829.5 美元 (即反向比特币 iBTC 的价值达到14488.5美元) 时,该Synth冻结。冻结之后, 不再能够在 Synthetix 上购买。在冻结之后的某个时刻,可以被具有其他上下限定值的 iBTC 所替代,从而恢复交易。

目前,只有加密货币类的合成资产,存在反向合成资产,如 iBTC, iETH 等。

如果按照类别划分,则可以分为这样几种:

加密货币合成资产。这也是目前 Synthetix 交易所上交易种类最多的一类;

法币合成资产,如 sUSD、sJPY、sEUR 等;

股权合成资产,如 sNIKKEI 和 sFTSE;

商品类合成资产,如 sXAU、 sXAG 分别表示锚定黄金和白银的合成资产。

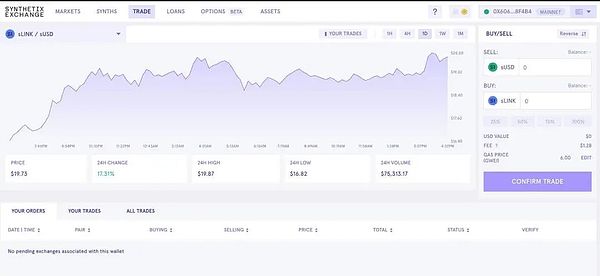

交易市场

Synthetix 提供了友好的交易界面,包括 K 线图、交易历史记录、成交数据等,一应俱全。和使用常规的 DEX 一样,使用钱包登录即可使用。不过根据 Synthetix 文档所述,Synthetix 交易所有几个特点与众不同:

首先,合成资产交易无需对手方。当一个交易者用 sUSD 去兑换 sBTC 时,sBTC 本质上是凭空产生的。并没有人卖出。在交易达成之后,会销毁掉 sUSD,创建 sBTC 给交易者, sBTC 的总量也会增加。

其次,Synthetix 交易所提供了理论上无限的流动性,不存在交易滑点。不过,在实际交易中,交易规模会受到 sUSD 总量的限制,而 sUSD 的规模,又是由 SNX 的市值所决定的。

对于普通交易者而言,并不需要关心这些交易背后的细节,他们只需要根据市场价格,提交所需要交易的合成资产数量即可。

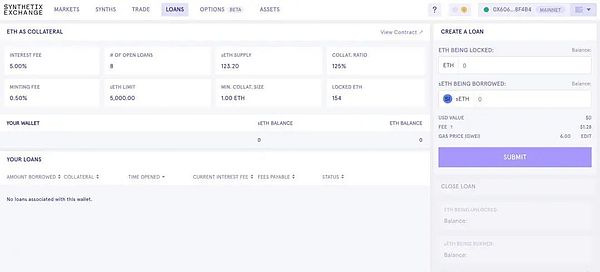

其他功能和市场

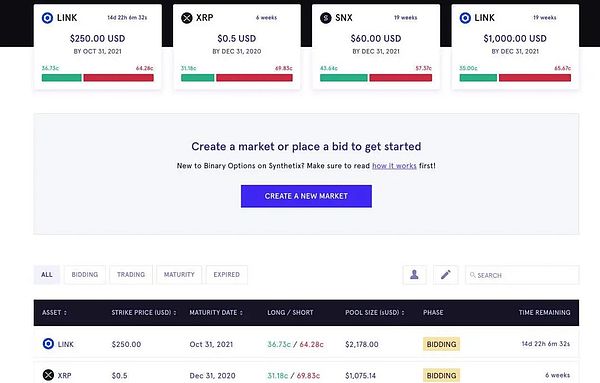

Synthetix 交易所中,还新提供了两类操作:

抵押 ETH,借出 sETH 的借贷 (loan) 功能

期权交易

借助于 Synthetix 进行二元期权交易,会是一个有意思的操作,只是限于篇幅,本文就不多展开了。

小结

Synthetix 为 DeFi 世界带来了合成资产的新玩法,并提供了铸造、交易、头寸管理的完整产品。最容易引起用户误解的是 Synthetix 的债务计算方式,一不留神,就容易中招。关键是将 Synthetix 的抵押品作为零和博弈市场来看待,理解动态债务计算跟静态债务计算两种不同的方式,会帮你避开一些坑。

在诸多分析报告中,对于 Synthetix 的潜在风险也有所提及,例如 Crypto.com 今年上半年的一份报告中,对比了 Synthetix 的优劣势。

流畅的交易体验、设计精妙的代币经济机制,以及开创的合成资产的链上交易玩法皆可圈可点,SNX 代币的价格趋势,也反映了社区对这一项目的热忱。

不过 Synthetix 和许多 DeFi 项目一样,仍然需要应对预言机失效、智能合约故障、黑客攻击等风险。同时,使用自身平台代币 SNX 作为抵押品、设置了高抵押率、复杂的项目设计尤其是债务计算的设计方式,以及缺少清算机制,也会为 Synthetix 带来影响。

无论参与 Synthetix 还是其他的 DeFi 项目,仍然要明白风险存在的必然性,做好必要的风险防范再去参与。如果你需要系统的学习,或许最近区块链研习社开设的 DeFi 训练营,能够让你少走许多弯路。

世纪金融网

世纪金融网