摘要

现实资产 (Real World Assets, RWA) 是 MakerDAO 的工作重点,本篇文章来自 MakerDAO 现实资产工作小组。

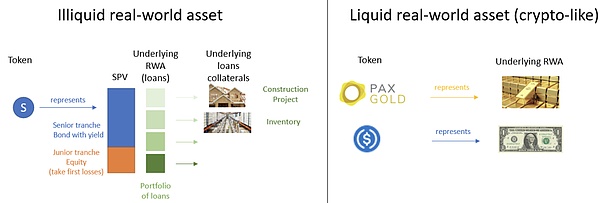

定义现实资产

在本文中,现实世界资产 (Real World Asset) 是指来自物理世界,通过对标的资产的索取权(以通证或者其他形式)映射到加密世界中。通证可以是同质化或者非同质化的。一般而言,此类通证的流动性较弱,市场价格不能用于清算。如果通证流动性强并且价格有效,则属于加密类的抵押品类别(可以通过超额抵押的 Maker 金库进行融资)。

标的现实资产(贷款、私募股权、票据等)被打包在证券化的 SPV 中,并分级:至少一个优先级和一个劣后级。优先级是有息(固定或浮动)的贷款。劣后级部分是权益部分,捕获标的资产创造的现金流与优先级持有人受到的现金流的价差。优先级对资产有优先权。从这个意义上来说,优先级是超额抵押的。Maker 仅考虑纳入优先层。

有了劣后级的存在,Maker 可以获得比最初贷款更高的价值保证。

值得注意的是,对于非现实资产金库,Maker 协议对底层资产有控制权(意味着在需要时可以出售)。而在现实资产的情况,Maker 仅拥有第一索取权,而不能完全控制标的贷款抵押品(以及标的贷款本身)。有人会说,Maker 可以控制代表贷款的通证,但是由于通证的低流动性,无法超额抵押或定价。

重要因素

本节重点介绍在考虑现实资产及其与原生数字资产区别时的关键因素。

MakerDAO KYC 及合约执行

一个经常讨论的主题是 MakerDAO 不是一个法人实体,因此无法签署合同以及在法院执行合同。而某些现实资产通证必须仅通过 KYC 后白名单的钱包拥有。尽管如此,根据美国法律,可以通过某 MIP 和 MakerDAO 的协议实现。

另一方面,Maker 协议(也称为 Dai 信贷系统)是一个智能合约,即使 MakerDAO 对其也只有有限的控制权。金库无法执行任何非代码的合同。

一些解决方案:

信任第三方:如果 Maker 也贷方的一员,可以说其他贷方有动机触发合同执行。Maker 也将从中收益。

建立 Maker 法律实体:可以设立一个有限责任实体,该实体的唯一拥有人是 MakerDAO。或者采用信托公司代表 MakerDAO 的利益。

清算处理

由于底层资产的复杂性和低流动性,不太可能在短时间内通过拍卖来清算。比如,在 MIP13c3-SP4 提案中,任何清算行为需提前 12 小时通知。

关于清算费用,这在现实世界中也不常见。劣后层投资者不太可能接受为优先层投资者提供保险和在清算时支付清算费用(劣后层投资者已经亏钱)。

目前有一些解决方案:

对于非常短期的贷款组合,一种方式(MIP22)处理标的资产违约是当抵押物价值低于一个标准后,要求赎回。假定让组合里的其他资产到期,是相比与立即清算所有资产更好的策略。

建议对逐资产逐笔即时清算。此外,也可以通过增加额外本金防止抵押率过低,在一定警示范围内。

喂价与预言机

由于底层现实资产无法交易或者流动性稀缺,因此很难获得可靠的喂价。

基于模型的喂价应考虑整体市场的因素(收益率曲线,信用利差)以及投资组合具体情况(底层公司的财务状况)。比如,未付款记录会用于对标的资产的折扣,来自其他投资人的赎回要求可能表明存在问题。

MIP21c3 提案了一种需要 MKR 治理执行投票手动触发的清算预言机。

现实资产的货币政策

现实资产很可能会有特定的稳定费率,而不是基于基础利率 + 风险溢价。为了具备竞争力,利率要么是针对指定现实资产投资固定的(Maker 提供固定利率),或者从现实世界公式衍生(比如 LIBOR 3M + 375bps)。这对利率对 Dai 的汇率和锚定作用产生影响。如果某阶段现实资产占到 Dai 抵押物的 50%,加密资产抵押的金库利率需要大大提高以保证同样的结果。

例如,在 MIP13c3-SP4 提案中,建议的最大利率是华尔街 Prime + 100 bps 作为上限。贷款的到期有 12 个月的提前通知。这会让货币政策的影响产生延迟。

紧急关停

在紧急关停(ES)发生的时候,每个 Dai 的持有人预计会获得价值 1 美元的抵押物。现实资产不大可能轻松地从 Maker 转移到 Dai 持有者(由于合同法和 KYC 的存在)。此外,对于 Dai 持有者而言,最终获得低流动性的现实资产代币可能不是一个好的解决方案。

现实资产的具体实现

这部分将介绍将现实资产引入 Maker 系统的实施方案和上文定义的重要参考因素评估方案。

Centrifuge/ConsolFreight 应收账款融资案例

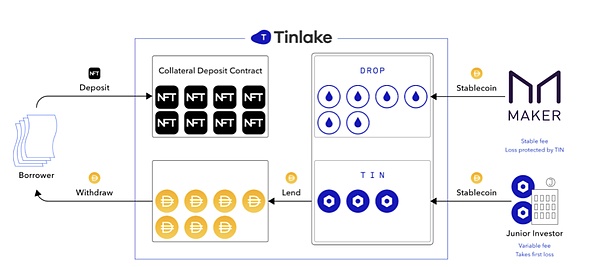

Centrifuge 协议是 Tinlake 的底层基础架构。在 Centrifuge 基础上构建了一组智能合约。Tinlake 使用 NFT 资产池,在开放市场上连接了 Centrifuge 全球金融供应链的合作者、运营商、投资者和用户。NFT 是链下不可替代资产的链上表示形式,覆盖特许权使用费、应收账款、仓库收据、抵押等,可以在 DeFi 借贷协议中作为抵押品。

Tinlake 采用 SPV 的模式,使放贷者可以投资两个不同的级别:优先级发行一种称为 DROP 的代币,劣后级发行一种称为 TIN 的代币。优先级的较低 / 稳定的收益率,且承担的风险较小,而劣后级的收益率较高 / 波动性更大的收益,并且有更高的贷款违约风险,以此形成对优先级的保护。

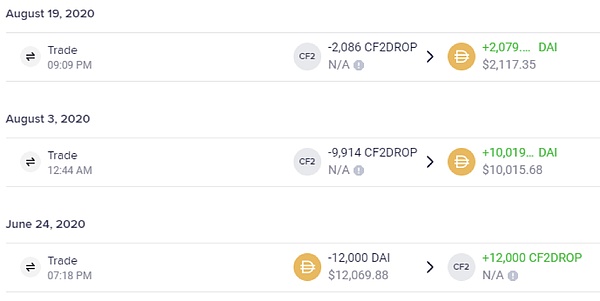

ConsolFreight 是基于 Tinlake 架构的货运应收账款融资项目,将货运应收账款通证化作为 Dai 的抵押品。

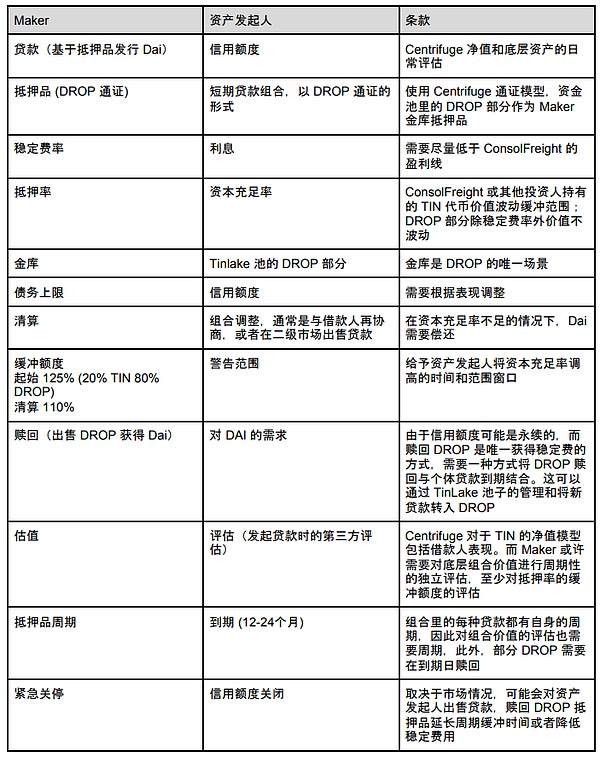

对照表

ConsolFeight 参数

TIN 比例:10-20%

DROP APR: 4-7%

底层贷款 APR: 9-12%

预期 Maker DROP 信用额度: 500 万

金库设置

抵押并发行到指定白名单地址(ConsolFreight SPV)

清算线:100% (并非实际清算线,而是保证金库持有人无法借出高于抵押品价值的 Dai)

实际的清算会由风险小组对 CF-DROP 的风险评估。SPV 净值需 > 105-110% DROP 抵押品价值。

稳定费率跟随 DROP APR (4-7%)

初始债务上限为一百万,每增加一百万美金需要风险小组对底层资产组合的再评估,以执行投票的形式通过。目标债务上限为五百万。

标的资产评估将使用 Centrifuge 净值以及其他风险评估模板

发行

ConsolFreight 保证应收账款融资的记录,抵押代表 SPV 合同的 NFT,使用劣后级(TIN)流动性付款。

赎回

任何时候 SPV 都可以使用 Dai 赎回锁定的 DROP 通证。风险小组可以降低 CF-DROP 通证的债务上限。

清算

如果有任何条款没有满足,风险小组可以发起清算。清算会根据 MIP22 提案。Consol Freight 会有一个通知周期,让底层资产到期清算(90 天),大多数贷款会在短期到期。

MakerDAO 也可以在到期日之前发起赎回请求,将债务上限设置为零,在一定通知期内清算。

法律合同执行

Maker 代表

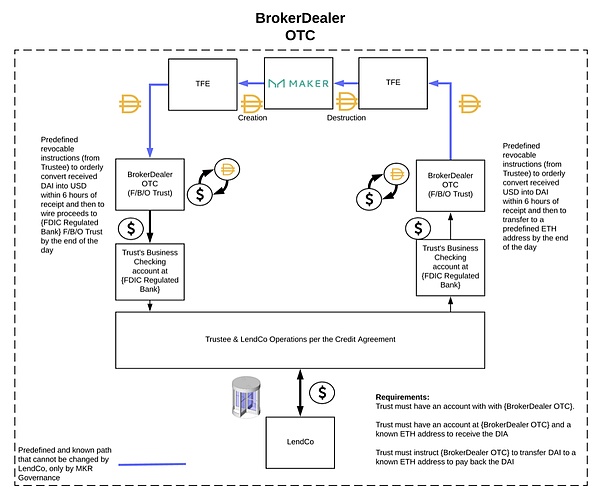

6s 信托模型案例

6S Capital LLC 是一家美国的资产证券化发起公司,与多家商业地产公司合作,提供长期租赁融资。6S Capital Partners LLC 是 6S Capital LLC 管理下的 SPV,SPV 分为优先级和劣后级,优先级以债权的形式从 Maker 协议借出 Dai 款,劣后级由其他外部投资者组成。MakerDAO 将通过受监管的 Wilmington Trust 信托公司保障借贷过程中的利益。

6s 通证参数

贷款额度: 1500 万

利率:3%

SPV 资本充足率: 30%

抵押和发行到指定白名单地址(LendCo/信托)

清算通过风险团队与信托公司根据条款以及评估借贷过程触发。

资金流

1. 发行 Dai 至 TFE(Tax Fabvorable Entity)

TFE 借 Dai 至信托公司

2. 信托公司通过经销商将 Dai 兑换成美金

3. 信托公司借美金至 LendCo (借贷主体)

4. LendCo 执行租赁贷款,其后偿还信托公司贷款,或者重组资本进行新一轮交易

5. LendCo 偿还信托公司美金,信托公司偿还 TFE Dai

6. TFE 将 Dai 偿还至金库

其他案例模型

UPRETS.io 是一家地产数字证券发行平台。主要提供将地产资产份额化、数字化的技术解决方案。与以上现实债券资产不同,UPRETS 所发行的是标准化证券,持有数字证券,对应拥有的是地产基金所有权,从而拥有房产的所有权和未来租金收益权。UPRETS 提供技术发行服务的东河湾一期数字证券(OST-1)在塞舌尔的持牌证券交易所 MERJ 的 Equities-SME(中小板)登录交易。目前 UPRETS 正在尝试将数字证券在以太坊上发行,申请纳入 Maker 抵押池。

该类型通证在二级市场有可以抓取的交易价格。因此,预言机和清算可自动执行,此类资产更接近加密类的抵押品类别,可以通过超额抵押的 Maker 金库进行融资。

下一步

目前 6s 信托租赁融资贷款纳入 Dai 抵押品已经进入治理投票阶段,三十天内将进行执行投票,如果执行投票通过,Maker 将发行首批 1500 万 Dai 的信贷额度。

这将是 DeFi 连接现实资产,实现大规模应用的重要里程碑。

投票地址和相关介绍:https://vote.makerdao.com/polling/QmSqXVUQ#poll-detail

贡献者: MakerDAO RWA(现实资产)工作组

汇编者: Ran & Wesley @UPRETS, Chao @Maker Foundation

世纪金融网

世纪金融网