Messari 长达 134 页的《2021 年加密货币主题报告》核心内容:「十大投资主题:真实及相对价值」,带你了解该研究机构对加密货币领域投资的独到见解。

Bonus:Messari 团队成员还分享了他们的持仓状况。

目前投资排名前 50 位的加密资产,是不是……很明智?

加密资产市场在 2017 年底和 2018 年初达到顶峰时期,当时一切都被高估了,而且多数资产甚至都没有明确的目的。如今,基于工作量证明(PoW)的前十大加密货币中有半数可能已经成为资产负债表的计提坏账,而比特币目前在其中约占总市值的 90%,而且还有一些有趣的、注重隐私的加密货币竞相在市场中争取分一杯羹。由林迪效应保护的「隐私资金」网络(如 XRP 和 XLM )依然名列前十之列,另外目前有八种市值超过 2.5 亿美元的稳定币。

在当今的前 50 名加密资产中,约有十几个智能合约平台在争夺市场份额。多数平台都会产生网络现金流(至少在理论上是这样),投资者通过在相应区块链中质押资产保障交易,赚取 Gas 交易费和铸币税。这一领域能容纳多个区块链赢家吗?甚至核心的以太坊开发人员都不认为基于 eth2 的区块链在未来能结算 100% 的交易,因此可以理解为什么 ETH 在该领域中的市场份额仅为 70%。

另有哪些第 1 层或第 2 层网络代币可以从加密应用的爆炸式增长中收获币值暴涨?它们也值得投资吗?

您即使感觉对这些问题成竹在胸,确信您的投资收益在扣除 Gas 交易费、税金、会计费用和您的时间价值后,收益依然能跑赢 BTC 和 ETH 吗?

也许。但是,您多数的业绩可能来自内部人身份(有钱人变得更富裕);来自您的工程能力(您比其他人更了解游戏规则,愿意玩这种利润丰厚但竞争极为激烈的链上投资游戏);或者大胆坚定的重磅下注,证明自己的投资标的被市场忽视、被大多数人误解,从本质上讲,这一策略难度极高。

加密投资存在很多细微分支,而且复杂性日益增加。如果可以进行摇摆交易,最好的方法可能仍然是通过一家或多家加密货币基金下注。像灰度(Grayscale)这样的被动型基金还是像 Paradigm 这样的主动型投资机构都可以,这仅取决于您是否认为该基金可以跑赢比特币大盘,以及是否可以获得基金经理开绿灯。

被动和主动投资者近几年业绩都颇为不俗(除了那些因为不计后果的杠杆头寸而吞下苦果的投资者),而且丝毫没有放缓的迹象,但跑赢蓝筹非常困难,跑赢巨鲸则更困难。

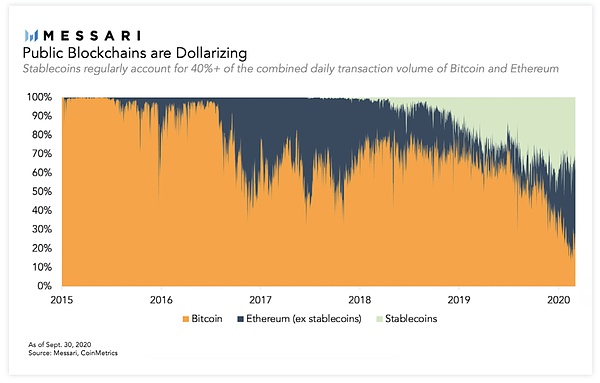

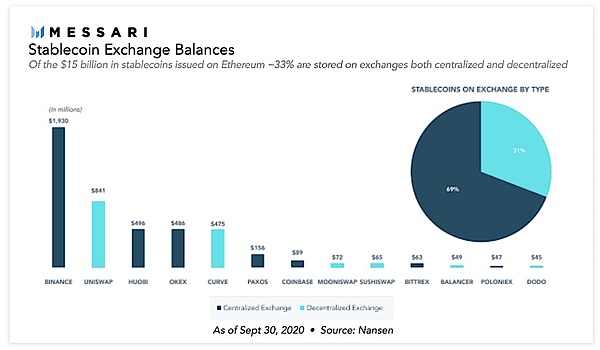

稳定币奠定储币地位,推波助澜

最近牛市行情最被看好的一个方面是,这几乎完全是由出色的宏大叙事促成的。

自上个周期以来,BTC 尽管失去了作为交易所报价货币的储币地位(由稳定币取而代之),但 BTC 仍然蓬勃发展;ETH 尽管失去了在 ICO 和 DeFi 中的储币地位(依然是被稳定币取而代之),但仍然存活下来。碰巧的是,这两种加密商品(BTC 作为数字黄金,ETH 作为新计算平台的燃料)都到达了重要的里程碑,从价值存储的角度来看,对其可投资性实现了去风险化。

除了短暂的例外(3 月的黑色星期四流动性危机),BTC 仍然是与宏观金融市场不相关的投资标的,具有出色的夏普比率。其最近的生产减半使得其通货膨胀率首次降至低于美联储的目标利率。

以太坊的通货膨胀率将会随着向 eth2 迁徙实现类似地降低,而 ETH 持币者届时会从迁徙中捕获价值:数千万美元的质押铸币税,以及通过交易费(Gas)焚毁的几乎同等价值。

其他平台可能会引起机构投资者的关注,但就目前而言,加密资产市场仍然只是 BTC 和 ETH 双雄争霸的局面。

跟直觉相反,稳定币的崛起是市场这一周期的潜在催化剂之一。因为法币倾向于单向流动,以充分利用加密领域持续的高利率,所以,稳定币会将资产锁定在加密生态系统中。如果出现不利的情况(抵押存款被没收或监管机构的打击导致失去稳定币的支持),这可能会吸引投资者重新启用 BTC 和 ETH 作为储币。

被动型投资

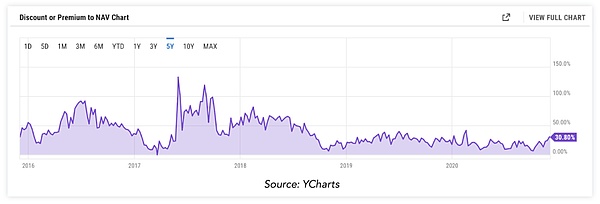

如果您是资产丰厚的合格投资者,但不想浪费时间对加密基金做尽调,或也不想对长尾 DeFi 资产孤注一掷,最好的选择可能采用杠杆投资灰度信托。

如果您可以接受 6 到 12 个月的锁定期,可以在灰度信托相关基金中注入底层资产(BTC、ETH、LTC),以后很可能可以用显著高过现货的溢价卖出这些份额。

GBTC 目前交易市值相比其净资产价值溢价 30%,四年来没有以净资产折价交易。ETHE 的溢价高达 60%,且从未以低于 15% 的溢价交易。LTCN 以相当于其标的现货价格数倍的水准进行交易。即使溢价可能走低,也不太可能滑向负值,因此以这种投资方式,既可以获得蓝筹资产仓位,又实际收获巨鲸投资项目时享受的额外优惠。

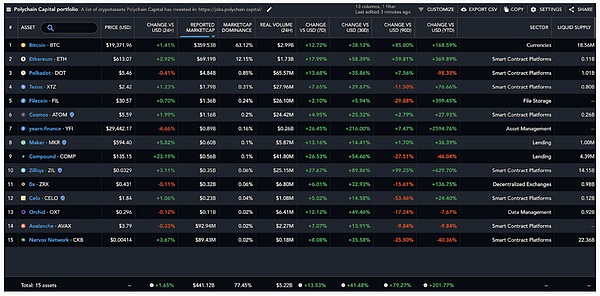

跟随式投机:追踪加密基金经理的仓位

如果不是合格投资者怎么办?加密领域的一个很酷的现实是有可能识别基金钱包地址,跟踪他们的资金流,并跟踪他们的头寸调配。

我相信随着时间的推移,各家基金机构在隐私方面会做得更好,但在基金正式官宣之前,我们只通过寻找链上数据,已经捕捉到很多风险投资 VC 的私募项目,如 Numerai、 Arweave 和 Synthetix。

我们编制了与许多顶级 VC 披露的头寸相匹配的投资组合跟踪器,因此,如果您无法成为 a16z 或 USV 的有限合伙人,或无法投资 Blockchain Capital、Digital Currency Group、Multicoin、Pantera、Polychain、Placeholder、Paradigm 等加密风投或 Binance Labs、Coinbase Ventures 和 Huobi 等交易所基金,至少可以复制粘贴他们的投资组合!

我并不是推荐无脑照搬。这些投资者支持许多项目的回报是以九折的折扣进行首次交易的,因此其回报可能明显高于交易所价格所带来的收益。我用这种方式赌的是顶级基金经理在明年的业绩会跑赢 BTC 和 ETH,即使后者这些蓝筹资产取得 5 到 10 倍大涨的情况下依然会是如此。这与我早期作为加密基金怀疑论者的立场出现了一次大逆转,但这种照搬的做法也意味着,你会雨露均沾基金的超额收益。(因此在将其仓位照搬为自己的头寸时请务必谨慎)

a16z 的投资组合追踪

https://messari.io/screener/a16z-portfolio-4B8851BF?utm_source=chainnews

USV 的投资组合追踪

https://messari.io/screener/usv-portfolio-3D919C15?utm_source=chainnews

Digital Currency Group 的投资组合追踪

https://messari.io/screener/dcg-portfolio-09803E89?utm_source=chainnews

Pantera 的投资组合追踪

https://messari.io/screener/pantera-capital-portfolio-82DB25ED?utm_source=chainnews

Polychain 的投资组合追踪

https://messari.io/screener/polychain-capital-portfolio-6E2FF33B?utm_source=chainnews

Placeholder 的投资组合追踪

https://messari.io/screener/placeholder-ventures-portfolio-AD10BC17?utm_source=chainnews

Paradigm 的投资组合追踪

https://messari.io/screener/paradigm-xzy-screener-37A9B8DD?utm_source=chainnews

方向性修正:建仓并做多

当我开始全职从事加密工作时,我收到的最糟糕建议之一是,我不应该从一家加密企业领取薪水,应重仓投资于加密市场的底层资产。这种做法集中度太高,没有安全网缓冲。幸运的是我忽略了这个建议,我想其他企业家也会这样做。

原因很简单:互联网为企业家和创新者创造了数以万亿计美元的财富。这些价值大部分被成长为大型上市公司的初创企业所捕捉(无论是通过首次公开募股 IPO 还是被 Facebook、亚马逊、微软、谷歌和苹果 FAMGA 等巨头收购)。但这种奖励高度集中,同样应该看到网络价值和经历沉浮的成千上万其他企业家,则没有适当获取这种收益。要成为一个成功的科技企业家或投资者,你必须对市场和你所支持的特定企业的判断都是正确的。而在加密领域中,你只需要对市场走势判断正确。

剩下的都会鸡犬升天。

奖励的大众化是推动好奇的观察者辞掉工作投入加密社区建设的原因。它帮助遭遇失败的人士更无缝地进入下一个项目。它使整个加密部落保持团结,朝着更大的最终目标迈进。可以袖手旁观,对当前一代最有潜力的资产和市场进行被动押注也能赚到钱,但如果入局竞争会有更大收获。

入场下注的传统 VC

所谓传统 VC 已死的说法言过其实,但我怀疑「传统」风投能在加密货币的下一个周期中大有作为,除非目前已经活跃于这一领域的机构(例如 USV、a16z)。

首先,严重的财富效应确保大量的早期加密贡献者可以在各种社区项目的初期阶段成为种子资本贡献者。许多最负盛名的加密基金(Paradigm、 Placeholder 和 Polychain 等)的行业声誉都匹敌或超过传统 VC 机构的声誉。

加密初创企业需要实打实的利益相关者,他们最初的目标往往是争取一众支持者开始,而不是将其 20% 权益出售给单一的投资者。「巅峰时期 IPO」的心态已经正常化,这使得追逐 B 轮以后轮次投资的 VC 机构显得不合时宜。

许多传统投资者可能会发现,投资加密基金比直接投资更容易。对于传统基金机构而言,抓住加密货币这一特定周期的窗口正在关闭。

而 VC 机构几乎都对此懵懂无知。

加密初创企业 IPO 时间表

就准备在美国进行大型 IPO 的候选项目而言,有几个需要留意,但也许最值得关注的项目在于似乎最不可能进行 IPO 的项目。

Coinbase 在二级市场的市值为 70-120 亿美元。考虑到这家巨头在最近的市场繁荣周期中以 80 亿美元估值进行的融资,而且自 2017 年以来一路逼退众多竞争威胁,这种估值是合理的。Coinbase 有四个优势进入潜在上市名单:

这是一个家喻户晓的名字, Coinbase 凭借其预防欺诈、安全保管和良好的设计而抢占了市场主导地位;

公司的费用模式仍然非常有韧性, 在其核心钱包入市匝道保留 1% 的交易费用模型, 而分离出较低的费用 Pro 交易所则是一招天才的妙棋, 我不知道其它费用较低的加密交易选择,例如 Square 和 PayPal 能对 Coinbase 的零售品牌优势造成多大威胁;

Coinbase 已成为机构托管服务市场中的主要参与者,而随着质押 staking 成为加密所有权创新且重要的组成部分,Coinbase 将从该业务中产生大量收入;

该公司是监管机构的宠儿。BitMEX、Huobi、OKEx 和 Binance 今年都各自遭遇了监管问题。而 Coinbase 没有。

Kraken 是一家很有趣的潜在 IPO 公司。他们收购和整合英国加密衍生品平台 Crypto Facilities 可能是迄今为止业内利润最丰厚的并购行动之一。该公司刚刚在怀俄明州推出了一家银行。他们拥有一家名为 CryptoWatch 的新兴数据平台,表现颇为亮眼。该交易所依然是全球加密货币现货交易排名前五的交易所之一。对于一家拥有传统、强大全球影响力和精彩的无机成长故事的公司来说,他们上一次融资时 40 亿美元的估值似乎是一个保守的数字。

自今年早些时候以来,BlockFi 一直放出计划公开上市的风声,而且以惊人的速度增长(并筹集资金)。BlockFi 目前是加密贷款散户市场的领军者,但我个人搞不清楚的是:

他们是否有可持续的竞争优势,或者 Coinbase 等竞争对手如果进入贷款领域,是否能瓜分其市场;

由于加密贷款的净息差迅速收窄,该公司的单位经济效益是否面临极为严峻的挑战;

其风险管理政策是否有效。正如另一家加密贷款机构 Cred 最近申请破产事件所显示的,一个糟糕的季度足以让这类企业破产。

非 IPO 日程表:DCG

坦白地说, 我个人怀疑 DCG 是否会上市,所以我们可能永远不会知道这家企业到底值多少钱。DCG 创始人 Barry Silbert 在我的眼中不像一个上市公司的 CEO (如果可以当查尔斯·科赫 Charles Koch「美国领先的非上市企业科氏工业集团董事长兼 CEO」,干嘛要当沃伦·巴菲特),公司永远不会需要额外的资金。

2018 年的一份演示材料显示,该公司拥有 5 亿美元的资产,截止当年 6 月没有债务。自那时以来,BTC 的价格已经涨了两倍,而 DCG 运营分支的营收增长了 4 倍。合并后的业务今年的税息折旧及摊销前利润 EBITDA 将超过 1.5 亿美元,由于 Grayscale 对加密「ETF」市场的垄断,DCG 的增长正在加速。更重要的是,这些数字本质上是固定年金,因为 Grayscale 的结构方式,资产管理规模 AUM 实际上无法算出。只有在有新产品获得批准和 / 或遇到一些棘手的监管问题,才会让他们的费用收入受到竞争对手的威胁。

真的吗?其早期投资者的流动性如何?

实际上,他们对此已经有了一个合乎逻辑的解决方案。

在 DCG 的前身 SecondMarket (Barry Silbert 2004 年创立的私募股权交易平台),非上市企业投标是业务不可分割的一部分。同样是精准瞄上私募市场,帮助 Barry Silbert 和 DCG 确定了 销售 Grayscale 信托另辟蹊径。作为公司重组的一部分,DCG 实际上在 2017 年下半年完成了几次私募股权招标。如果 DCG 在 2021 年准备进行更多私募,我个人不会感到意外。

DCG 2017 年 12 月私募时的估值为 6.5 亿美元,尽管当时仅其流动资产负债表上的资产就可能高于这一数字(当时恰逢 BTC 创历史新高)。我打赌 Barry 在 DCG 上市之前会进行渐进式的管理层收购 (甚至可能与他的亿万富翁董事会成员 Glenn Hutchins 联手操作),或者永远不需要上市。

不要期待明年能买到 DCG 的股票。我的 Messari 同僚分析师 Jack Purdy 曾在其报告中称 DCG 估值可以达到 40 亿美元。我个人认为在当前的市场泡沫前提下其市值可能接近于 150 亿美元。不过这些都不重要。如果 BTC 价格明年达到 10 万美元,DCG 明年可能将交出年度 EBITDA 收入首次突破 10 亿美元的年报,并且依然以非上市公司的姿态滋润地发展。

并购首选目标

就收益能力而言,DCG 可能是个案,但它肯定不是目前唯一一家现金充裕的加密企业。

牛市创造了财富效应,主要的交易所和产生铸币税的加密项目很可能在下一个市场周期里进行大量投入。与此同时,华尔街可能会产生收购加密基础设施的胃口,这些带来了三种不同类型的买家,其对并购战略投资可能准备了数十亿美元的预算。

如果 BTC 市值在 2021 年达到 1 万亿美元的神奇大关,我看不到有几家银行能在不通过并购进行无机增长的情况下经受住加密市场的冲击。而且这些金融机构需要一些在负利率的宏观环境下增长的风险敞口。

我个人眼中的并购首选目标?

主经纪商 (BitGo)、托管 (Anchorage)、数据 (CoinGecko、Etherscan)。

打工人:资金、投票、建设

归根结底,加密领域需要打工人进行建设。幸运的是,这是加盟加密领域(兼职或全职)进行建设的前所未有的绝佳时间点。这通常意味着您可以带来以下三项内容的之一:代码、资金或内容。

今年由于流动性挖矿的崛起,非 VC 贡献者最终也得到了应有的收益。但多数项目也开始向内容制作者、顾问、营销人员,甚至监督机构和投票代理分享收益,以赞助教育资源、在市场杂音中梳理与利益相关者的沟通,并确保人们实际审查提案并投票表决系统参数。

我们 HODL 的资产

别跟我说你喜欢什么资产,给我们看一下你的仓位。

传统研究分析师可能不喜欢在研究覆盖的一些资产上承担风险。但我们有意避免对分析师施加繁琐的交易限制(有明显的例外),因为我们认为那样做会适得其反。如果不卷起袖子参与到这些协议中,怎么能真正理解加密货币?

TBI (指 Messari 创始人 Ryan Selkis)喜欢:BTC、ETH、ZEC、YFI、FIL、LTC (通过 Grayscale 投资而不是买现货)、LUNA、SIA、ANT、NXM、REN,以及少量的其他头寸不计。

Ryan (指 Messari 高级分析师 Ryan Watkins)喜欢:ETH、RUNE、YFI、HNT、CVP、ANT、LUNA、CREAM、RPL。做多 DeFi、做多 ETH 2.0、做多治理创新。

Wilson 喜欢:ETH、BTC、HNT、UNI、Blue coins、跨链流动性 (RUNE) 和流动性质押 (RPL) 网络, DOT/KSM (首次平行链发行会带来类似 2017 以太坊 ICO 的狂热氛围,KSM 能走出一波牛市)。

Aidan 喜欢:BTC、ETH、renZEC、CVP、HEGIC、CHI (做多拆解 ETH 区块空间市场的 gas 代币)、YAX、和 AXS (迷恋猫 CryptoKitties 遇上电子宠物鸡 Tamagotchi:谁会不爱?)。

Mason 喜欢:ETH、BTC、UNI、YFI (做多 YFI 创始人 Andre Cronje)、ANT (后 ANJ 合并时代)、产生现金的治理代币, AXS (参见 Aidan),社区拥有的交易市场和网络 (例如 RARI、AUDIO),应用专用的区块链 (HNT)、具备独特合作伙伴关系(NBA 顶级球员、SoRare、CHZ)的代币 (NFT 和 ERC20)。

Jack 喜欢:HNT、BTC、ETH、YFI、ALPHA、HEGIC、PERP,去中心化的衍生品相当于 2019 年时的去中心化交易所 DEX,炒作热度极高但还没有实质性的使用 (尚未有)。预期它们在 2021 年会掀起波澜。

Eric 喜欢:BTC、ETH、ZEC、YFI、MLN、RUNE、CVP (任何聚合流动性、收益、治理等) 方便人们便捷进入加密领域。

Messari 2021 年加密货币主题报告下载地址:

https://messari.io/crypto-theses-for-2021?utm_source=chainnews

撰文:Ryan Selkis,加密货币研究机构 Messari 创始人兼 CEO

翻译:Perry Wang

Messari 授权链闻发表该报告的中文版本。

世纪金融网

世纪金融网