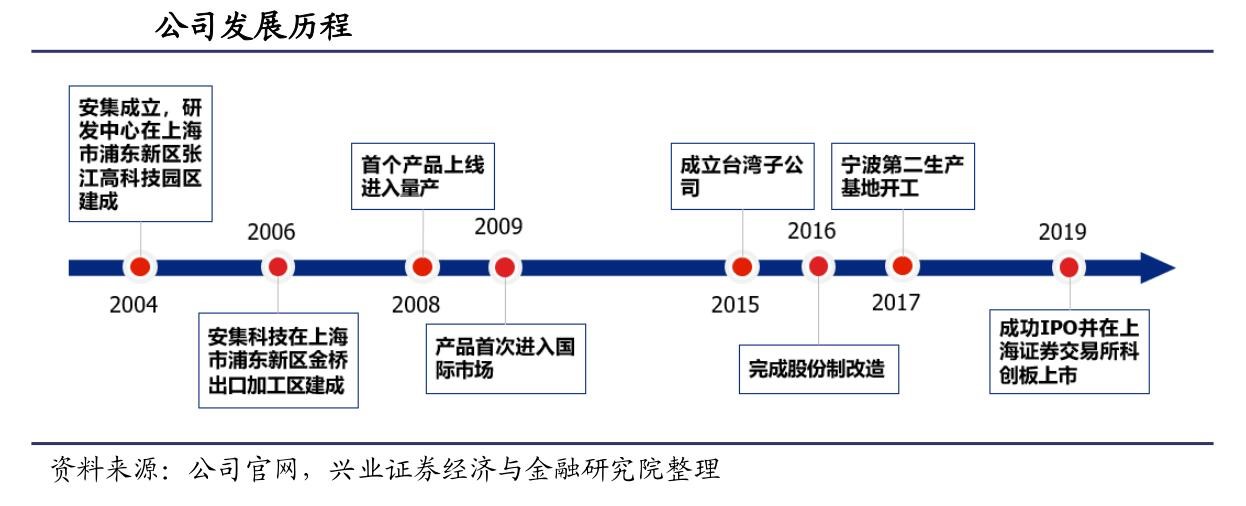

虽然我国半导体行业与国际巨头仍有很大差距,但是最近五年的政策、资金、人力、技术等方面的不断追赶,国内也涌现出一批优秀公司和团队,特别是已经陆续看到一些公司在某一细分领域取得的突破进展,打破了国外垄断甚至开始向国外巨头接单供货。今天就来看一家科创板公司---安集科技(688019)。

安集科技(688019)

安集科技成立于2006年,主营关键半导体材料的研发和产业化,目前产品主要为CMP抛光液和光刻胶去除剂,应用于集成电路制造和先进封装领域。公司成功打破国外厂商对集成电路领域化学机械抛光液的垄断,全球市占率约2.4%,实现了进口替代,使中国在该领域拥有了自主供应能力。

公司在政策和资金等方面都得到了一定支持,其第二大股东即为国家集成电路基金。此外,公司控股股东为Anji Cayman,后者股东中 RUYI、SGB、SMS 均为公司高层控股公司,而 Anjon 则是公司员工持股平台,股权结构相对稳定。

公司CMP抛光液产品包括铜及铜阻挡层系列、其他系列(包括钨抛光液、硅抛光液、氧化物抛光液)等。目前公司 CMP 抛光液已在 130-14nm技术节点实现规模化销售,主要应用于国内 8 英寸和 12 英寸主流晶圆产线;10-7nm技术节点产品正在研发中。

公司光刻胶去除剂包括集成电路制造用、晶圆级封装用、LED/OLED 用等多系列产品,目前公司铜大马士革工艺光刻胶去除剂已量产并且持续扩大应用;28nm技术节点后段硬掩模工艺光刻胶去除剂的验证工作正持续推进;14nm 技术节点后段蚀刻残留物去除剂的研究正在进行。

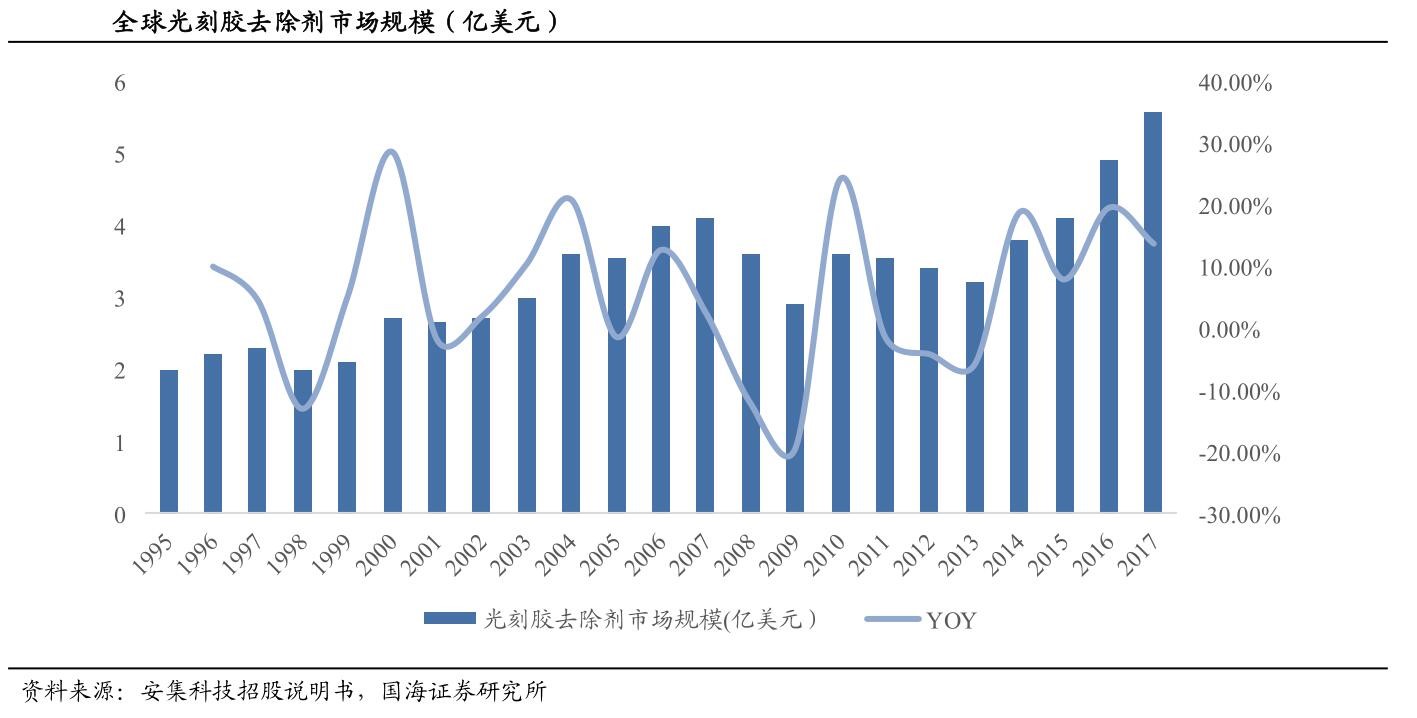

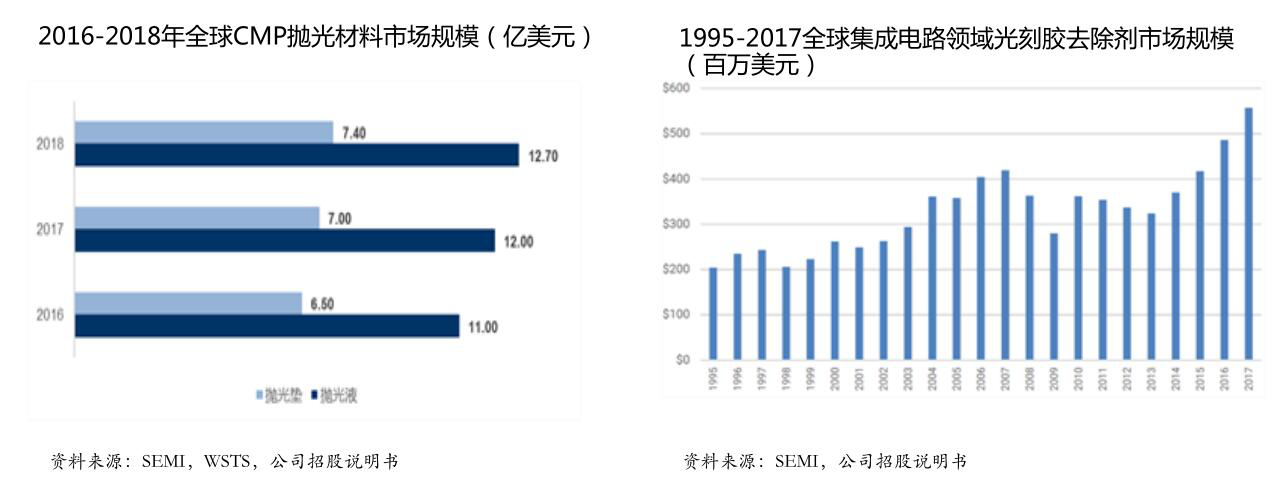

全球光刻胶去除剂市场规模从2013年的3.2亿美元增至2017年的5.57亿美元,CAGR达14.86%。

竞争格局看,目前国内高端光刻胶去除剂主要依赖进口,行业龙头包括美国的Versum、Entegris 等厂商,以安集科技(688019)和上海新阳(300236)为代表的国内光刻胶去除剂厂商正逐步崛起。

安集科技招股说明书显示,其集成电路领域光刻胶去除剂已于2009年开始陆续向中芯国际(688981)、华虹宏力、士兰微(600460)、晶方科技(603005)、长江存储等客户稳定供货,上海新阳用于晶圆制程的铜制程清洗液、铝制程清洗液2018年起已实现稳定供货。

技术研发:

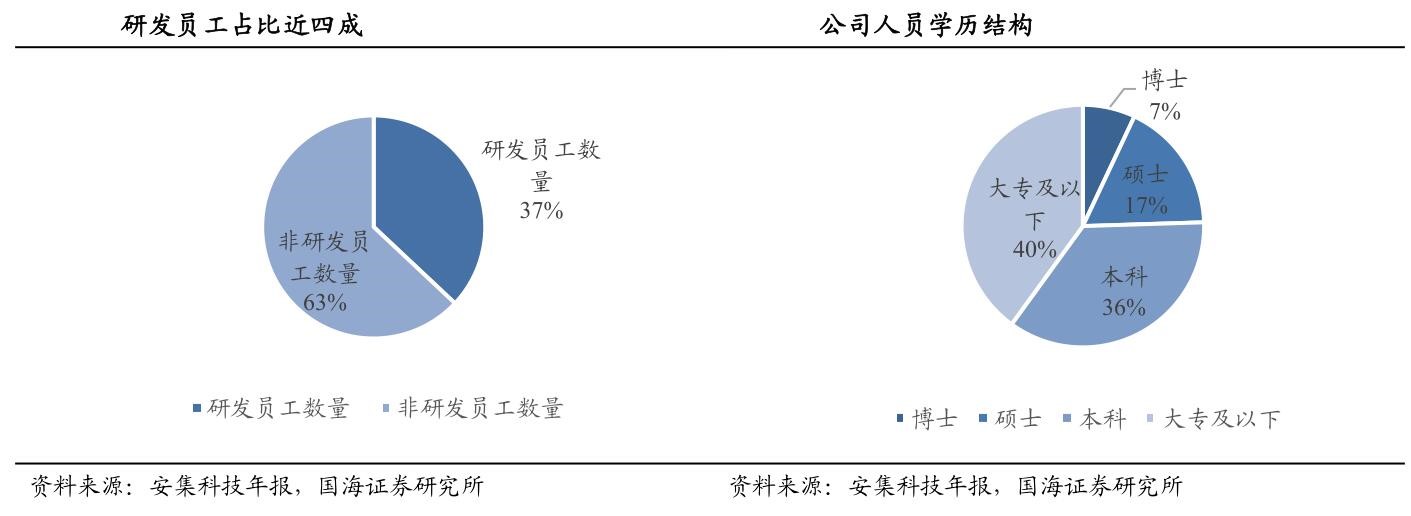

公司高度重视研发,2020H1研发投入3500万元,同比增长27.33%,研发费用率稳定在18%以上,远超上海新阳、Cabot 等国内外可比公司。

截至2019年底,公司共有研发人员74人,研发员工占比37%;具备本科及以上学历员120人,占比60%。公司员工先后有1人入选“上海领军人才”、1人入选“上海市优秀学科带头人”、3人入选“上海市青年科技启明星”、2人入选“张江人才”,高质量的研发团队为公司实现产品技术突破,维持竞争优势提供了保障。

公司共有王淑敏博士等六位核心技术人员,均拥有国内外知名高校硕士博士学历,多来自Cabot、Applied Materials 等大厂,为公司发展保驾护航。

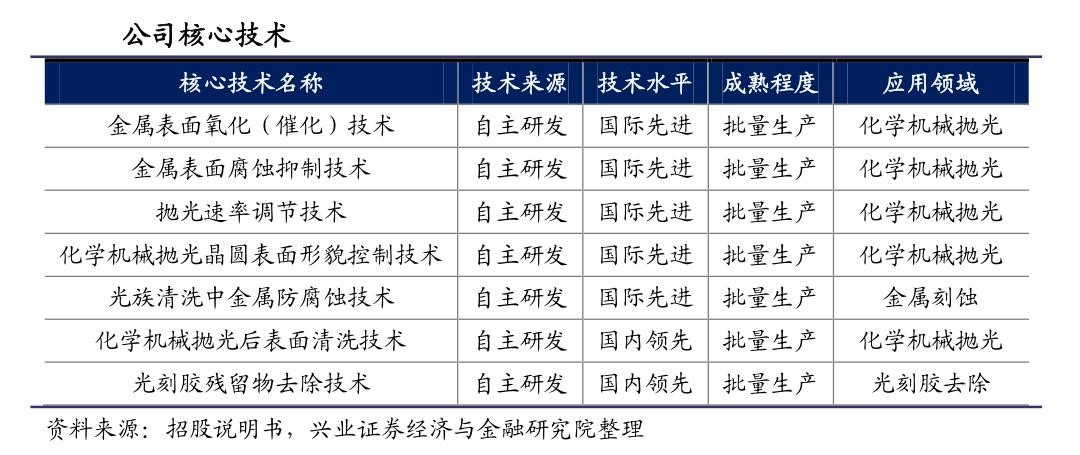

公司拥有一系列达国际领先的核心技术,涵盖整个产品配方和工艺流程,包括金属表面氧化(催化)技术、金属表面腐蚀抑制技术、抛光速率调节技术、化学机械抛光晶圆表面形貌控制技术、光阻清洗中金属防腐蚀技术、化学机械抛光后表面清洗技术、光刻胶残留物去除

技术等。整体来看,公司CMP抛光液技术处于国际领先水平,光刻胶去除技术整体处于国内领先水平。

2020上半年,公司取得多项研发突破:铜及铜阻挡层抛光液方面,公司持续优化已量产的14nm技术节点及以上产品的性能及稳定性,10nm-7nm技术节点的技术研发按照计划进行,已有多款产品在逻辑和存储芯片领域实现量产销售并持续改进;钨抛光液方面,公司已有多款产品应用到了 3D NAND 先进制程中并持续优化提升,同时钨抛光液新产品在逻辑芯片领域也已进入客户论证阶段;介电材料抛光液方面,以二氧化铈为基础的产品已在 3D NAND 先进制程中验证;光刻胶去除剂方面,公司铜大马士革工艺光刻胶去除剂已量产并且持续扩大应用,28nm 技术节点后段硬掩模工艺光刻胶去除剂正在验证。

同时,公司多次负责国家重大专项,彰显国家对公司技术实力的认可。2015年,公司作为项目责任单位完成了“90-65nm”和“45-28nm”集成电路关键抛光材料研发与产业化的两个国家“02 专项”;目前公司作为课题单位,负责的“高密度封装 TSV抛光液和清洗液研发与产业化”和“CMP 抛光液及配套材料技术平台和产品系列”两个国家“02 专项”顺利推进。

专利方面,截至2018年12月31日,公司拥有授权专利190项,均为发明专利,其中中国大陆140项、中国台湾42项、美国4项、新加坡3项、韩国1项。

客户情况:

公司已成功进入国内外龙头客户的供应链。2008年切入中芯国际供应链,2009年开始陆续向华虹宏力、士兰微、华润微等客户稳定供货,2014年,公司成功切入台积电供应链。

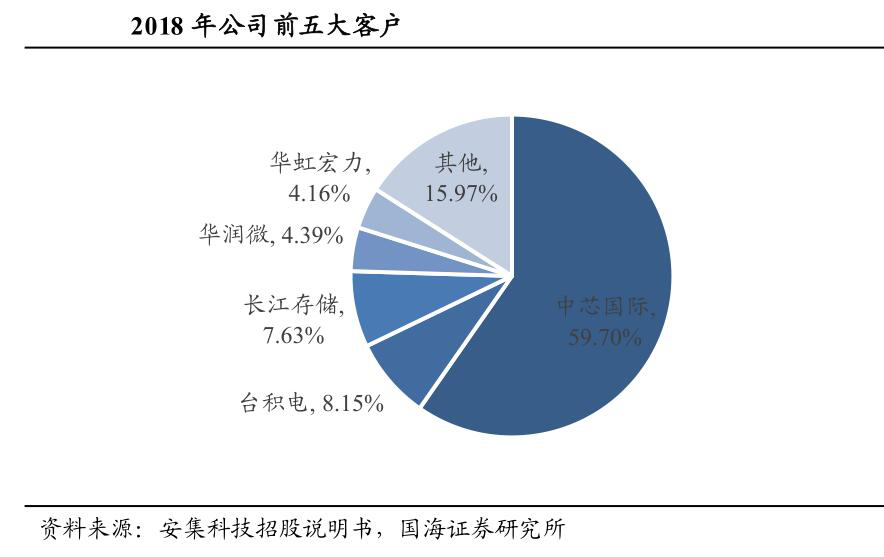

招股书数据显示,2018年前五大客户分别为中芯国际、台积电、长江存储、华润微和华虹宏力等行业龙头,销售额占比共计84%。公司产品属于下游客户关键材料,因此存在严格的供应商认证机制,产品一旦通过下游客户认证通常会形成较强的商业粘性:公司和中芯合作已近十二年,和长江存储、华润微、华虹等合作也已逾十年。

公司成为中芯国际、台积电等行业龙头的供应商,意味着公司产品达到了世界一流晶圆代工厂商的工艺要求,与知名下游客户的合作经验和成功案例有良好的背书效应,有助于公司进一步拓展与新老客户合作机会,为公司业务拓展和收入增长打下良好基础。

2016-2018年,公司新增三安光电、立昂微、和辉光电、长江存储等客户,快速起量:三安光电销售额从2016 年的 506万增至 2018 年的 737 万,CAGR 为 20.69%,立昂微、士兰集昕及和辉光电销售额也实现大幅增长。

新产品方面,公司钨抛光液研发项目2016 年立项,2018年成功导入长江存储,钨抛光液业务迎来放量。随着公司新客户的不断导入与新产品的不断验证,有望持续增厚公司业绩。

财务业绩:

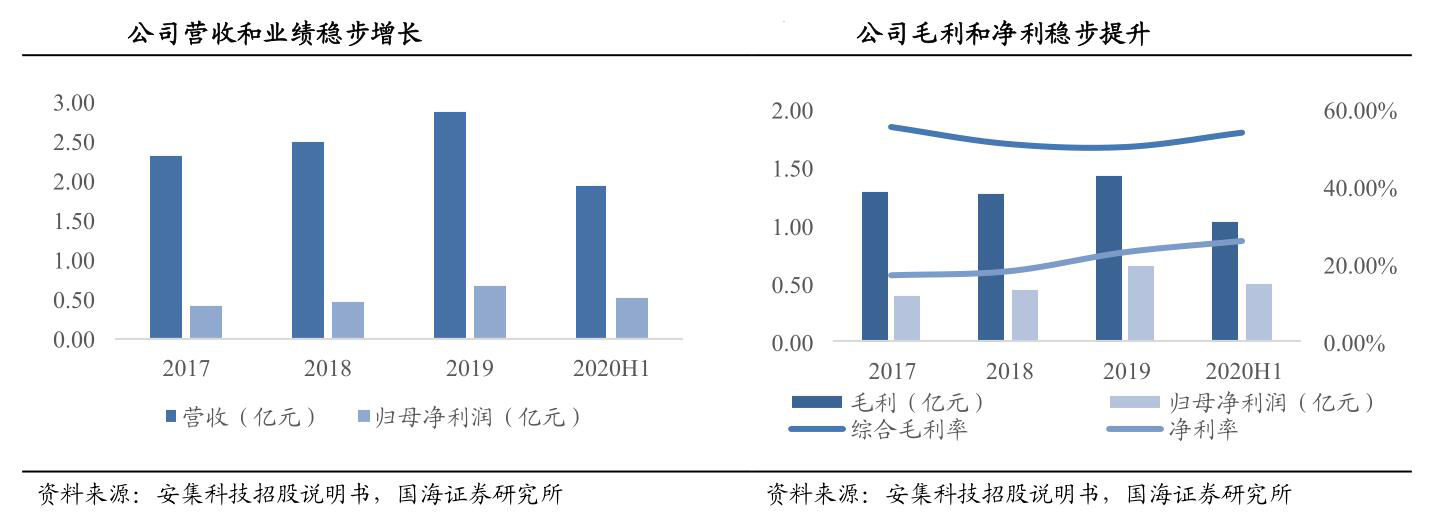

2017-2019年,公司实现营收2.32、2.48、2.85 亿元,CAGR为 10.81%,2020上半年实现营收 1.92亿元,同比增长48.56%;2017-2019实现归母净利润0.39亿、0.45、0.66亿元,CAGR达28.72%,2020H1实现归母净利润0.50亿元,同比增长70.23%。

CMP抛光液贡献主要营收,光刻胶去除剂逐步起量。CMP 抛光液贡献主要营收,2017-2019 年分别实现营收 2.32亿/2.48亿/2.85亿元,各年营收占比稳定在八成以上。同时随着公司在光刻胶去除剂不断突破,该领域逐步起量,2017-2019年分别实现营收 0.23亿/0.42亿/0.69亿元,营收占比从2017年的9.90%升至2019年的17.27%,CAGR达32.09%。

毛利率来看,受益于行业较高的技术、人才等壁垒,公司毛利率稳定在50%-55%的较高水平,超过江丰电子(300666)、上海新阳(300236)等国内友商和Cabot、Entegris 等国外厂商。

行业趋势:

半导体材料处于产业链上游规模大、细分多,半导体材料对半导体产业发展起着重要支撑作用,一代技术依赖于一代工艺,一代工艺依赖一代材料和设备来实现。

2018年,全球半导体市场规模达到4,687.78亿美元,创历史新高,增速13.7%;集成电路在半导体中的规模占比超过80%,且逐年提升。下游市场的驱动以及政府与资本市场的推动下,中国集成电路产业获得了强大的发展动力,呈现快速增长。

中国台湾是半导体材料的最大消费地区,中国大陆其次。2018年,中国大陆及台湾地区半导体材料销售额占比合计超过全球销售额的38%。化学机械抛光液和光刻胶去除剂市场规模均持续增大。

全球化学机械抛光液市场规模预计2017-2020年复合增长率6%,全球集成电路领域光刻胶去除剂市场在2015-2017年持续增长,2017年达到5.57亿美元。

竞争格局:全球半导体材料产业依然由美国、日本等厂商占据绝对主导,国内半导体材料企业和海外材料龙头仍存在较大差距。

但安集科技成功打破了国外厂商的垄断,实现了进口替代。公司已完成铜及铜阻挡层等不同系列化学机械抛光液产品的研发及产业化,并且拥有完全自主知识产权,部分产品技术水平处于国际先进地位。中芯国际、台积电、联电均为公司重要客户,公司化学机械抛光液全球市场占有率为2.42%、2.57%、2.44%。

公司为国内CMP抛光液龙头,同时为国内少数高端光刻胶去除剂供应商之一,为满足下游客户产品放量和技术迭代的需求,公司IPO公开发行1328万股用于CMP抛光液生产线扩建、集成电路材料基地等项目的投入,募集资金3.03亿元,有助于加快公司新产品的研发和产业化,进一步强化公司的研发和技术实力和,提高核心竞争力。

(作者:秦亮 执业证号:A0680616110002)

世纪金融网

世纪金融网