我一直坚定看好医药临床CRO这个细分领域,主要因素就是这个行业“赚的是新药研发投入的钱”,优势就是“无论新药研发能否走到最终成功上市,持续的研发投入都在研发过程中转化为创新药服务商的收益,同时不受医保支付等政策方面的影响。甚至随着合作的深入,新药成功上市后,服务商还能获取一定比例的分成”。

正因为如此,这个领域的上市公司,无论A股还是港股,自打上市第一天开始到现在都是稳定斜率的单边上涨,比如药明康德(603259)、泰格医药(300347)、凯莱英(002821)、康龙化成(300759)、昭衍新药(603127)等。

牛年以来,连年大涨的医药股也出现了不小的波动,股价回撤较大,投资者也出现一定的动摇,但这里要重点强调,行业基本面依旧向好、景气度高胀,行业特征决定了其独特的“送水人”的优势,市场情绪的波动不会改变这一切,因此中长线仍具备极好的投资价值。今天就来看其中的一家---泰格医药(300347)。

泰格医药(300347):

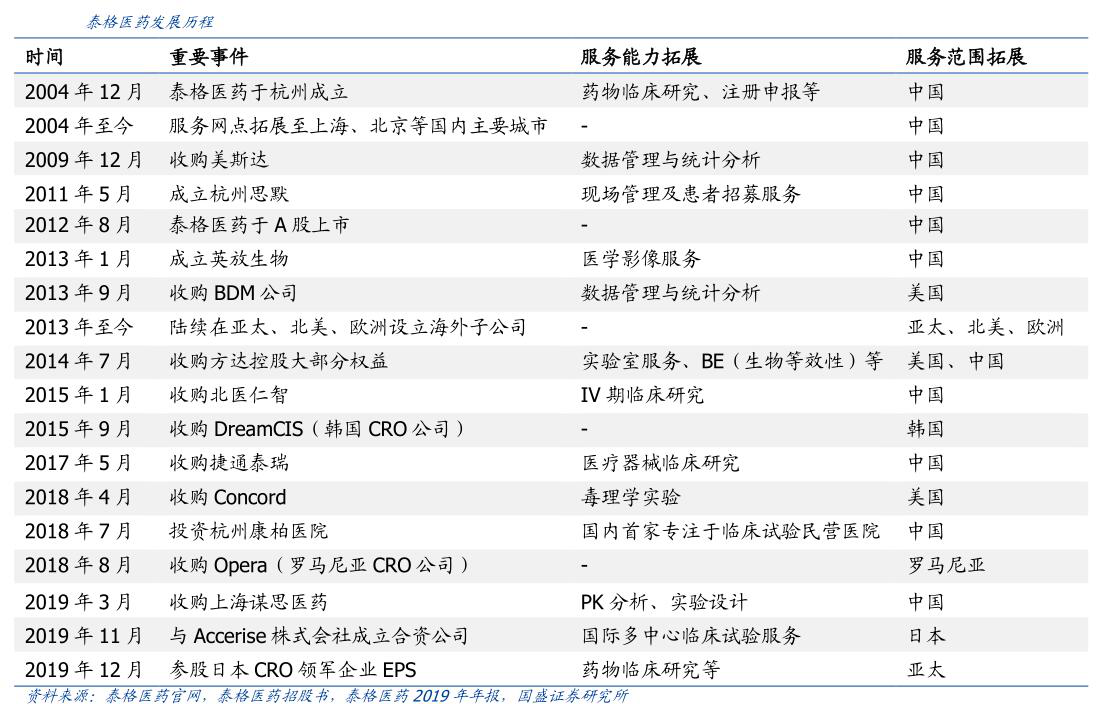

泰格医药成立于2004年,通过自建与并购持续拓宽服务边界,已发展为国内领先的综合性临床 CRO(Contract Research Organization)服务平台,能够为客户提供药品和医疗器械等临床研究一体化的服务,主要包括临床试验技术服务(I-IV期药物临床研究、BE临床、医学注册等)与临床相关服务(数据管理与统计分析、SMO、实验室服务、影像分析等)。2019年,国内获批的13个创新药中,泰格及其子公司参与了7个。

公司总部位于杭州,下设46家子公司,在中国大陆主要城市、中国香港、中国台湾共设有123个服务网点,覆盖800多家药物临床试验机构;同时在韩国、日本、马来西亚、美国、欧洲等12个国家和地区设立17个海外服务网点,拥有5000人以上的国际化专业团队。公司在全球项目管理方面积累了丰富的专业知识,逐步承接中国和国际客户委托开展了越来越多的复杂跨境项目。

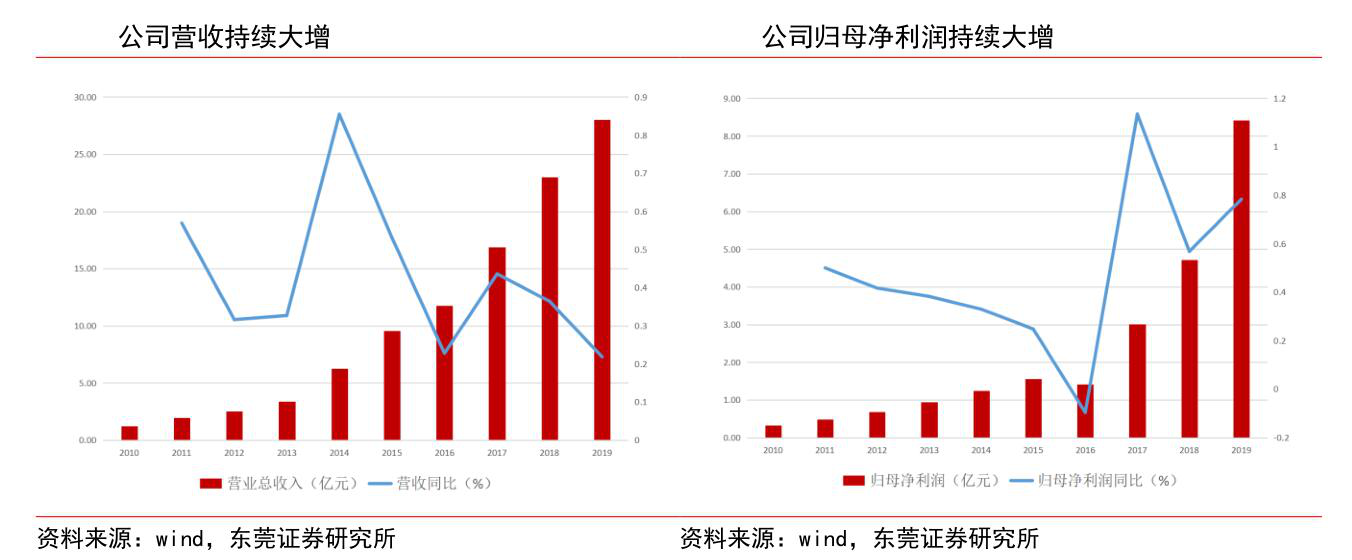

2012年上市以来,公司人员增长7倍,收入增长10倍,净利润增长13倍。

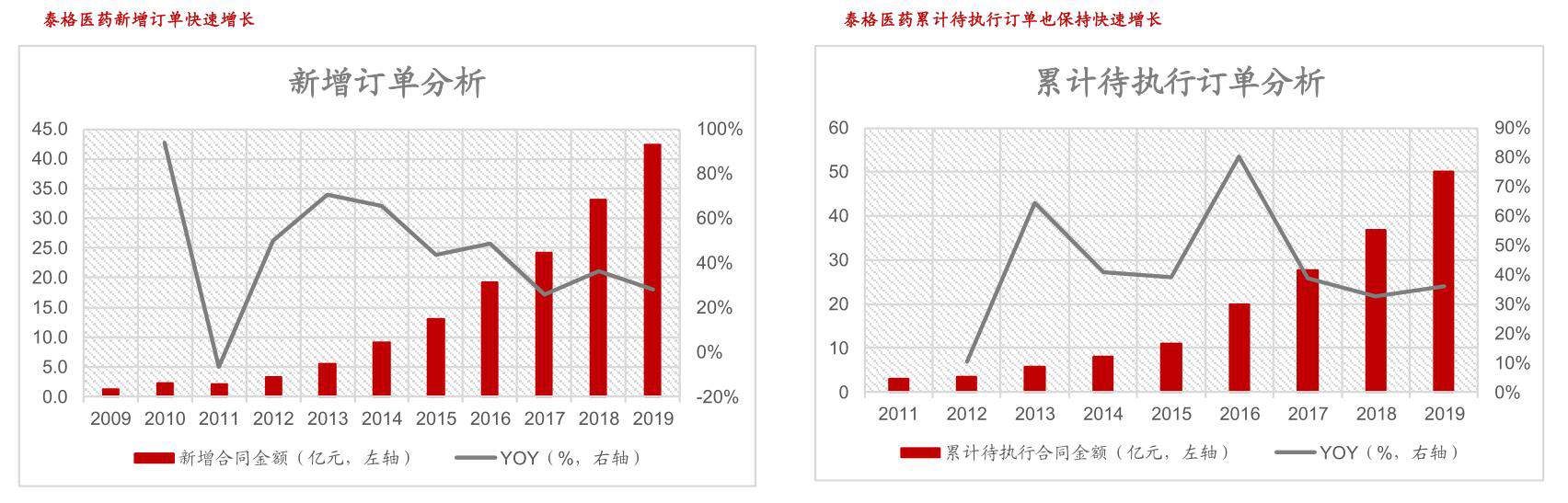

订单连续9年CAGR 40%+:2011-2019年,每年新增合同金额复合增速45.2%,累计待执行合同金额复合增速41.6%。

泰格医药已经快速发展为国内临床CRO的领军企业:

泰格医药自成立以来持续深耕临床研究服务领域,在一体化服务能力、临床试验机构网络、规模化专业人员团队、品牌口碑等方面的优势明显。

2019 年,公司协助开展了中国60%以上的1类创新药审批的研发;自成立以来与中国总计超过500个GCP注册临床试验机构中80%以上的机构取得合作;截至2019年底临床研究方面拥有超过840名临床监察员、超过1490名临床研究协调员及超过100名患者招募专业人员的团队。

根据 Frost&Sullivan 报告,2019年,国内临床相关业务收入计的前5大临床 CRO公司合计占据国内临床CRO市场31%份额,其中公司在开展临床项目数量与临床相关服务收入方面均为第一,在国内临床 CRO市场份额达到8.4%。

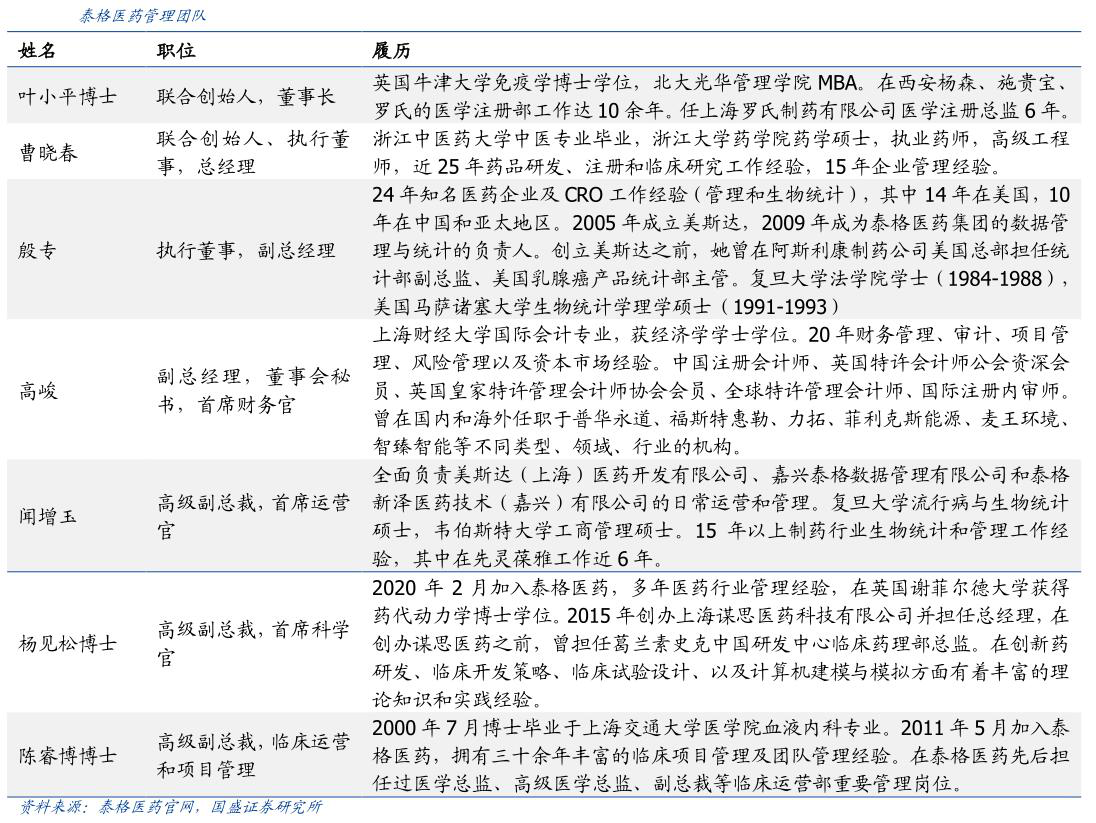

管理团队经验丰富:

公司董事长(联合创始人)叶小平博士与总经理(联合创始人)曹晓春女士具有资深的专业背景与丰富的临床研究工作经验,与其他管理层人员一同引领公司发展,为全球客户提供药品和医疗器械等临床研究一体化的服务。

客户遍布国内外医药巨头:

2010年,全球前20大制药企业中的15家,前10大生物制药企业中的8家(2009年全资控股美斯达之后拓展了礼来、Parexle等国外客户)都为公司客户。2011年,公司前5大客户分别为武田、礼来、AZ、celgene、百瑞精鼎等(收入占比达35%)。

如今,在之前的基础上国际客户包括:礼来、雅培、默沙东、大冢、阿斯利康等巨头,国内客户包括:研发创新药企的太景、华领、珅奥基、贝达、微芯、盟科、泽璟、亚盛、和黄等。

财务业绩:

根据wind,公司2019年临床试验技术服务和相关服务营收占比分别为48.23%和51.77%。公司业绩持续快速增长,从2014年至2019年,技术服务营收从2.77亿元上升到13.47亿元,CAGR为37.21%;相关服务营收从3.34亿元上升到14.46亿元,CAGR为34.06%。

2019年公司营业总收入28.03亿元,同比增长21.85%;2010年至2019年,营收从1.23亿元增长至28.03亿元,CAGR为41.53%,营收增长长期跑赢CRO行业增速。2019年公司归母净利润8.42亿元,同比增长78.24%;2010至2019年,归母净利润从0.32亿元增长至8.42亿元,获得了数十倍的利润增幅,近几年利润水平继续维持数倍增长,盈利能力可观。

行业趋势:

在药物研发过程中,通过提供包括药物发现、临床前研究、临床研究及相关咨询、药品上市后监测、临床前期临床阶段的工艺优化与商业化生产等一系列服务获取商业性报酬的药物研发生产外包服务公司,根据产业链分工的不同,通常分为合同研发组织(CRO,Contract Research Organization)与合同研发生产组织(CMO/CDMO,ContractDevelopment And Manufacturing Organization)。

产业链价值在于,帮助制药企业降低研发成本、降低研发风险和提高研发效率,使得制药企业逐步将资源集中于发展自身核心研发业务(疾病机理研究及新药靶点的发现等),发展至今已深度嵌入药物研发全产业链并成为重要一环。

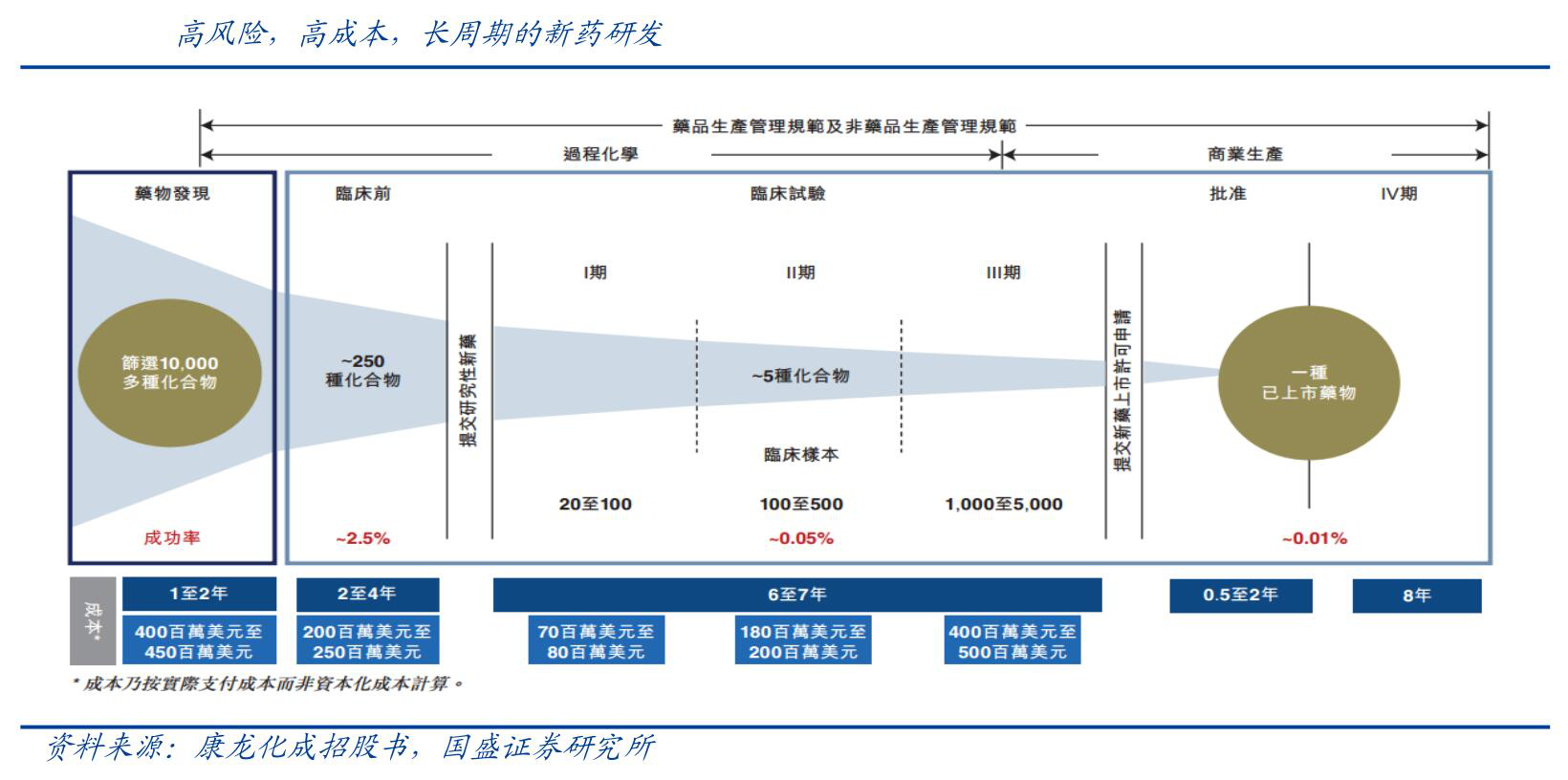

新药研发从来就是一个高风险、高成本、长周期的过程,以化学药为例,从早期药物发现到最终商业化推出的成功率不足万分之一,平均需要十年以上时间,单个新药的研发平均成本目前已经超过10亿美元,而且还要承担较高的失败风险。

CRO、CMO/CDMO,赚的是新药研发投入的钱,无论新药研发能否走到最终成功上市,持续的研发投入都在研发过程中转化为创新药服务商的收益,无需面对新药研发失败的风险,同时不受到医保支付等政策方面的影响。甚至随着合作的深入,新药成功上市后,服务商还能获取一定比例的分成。

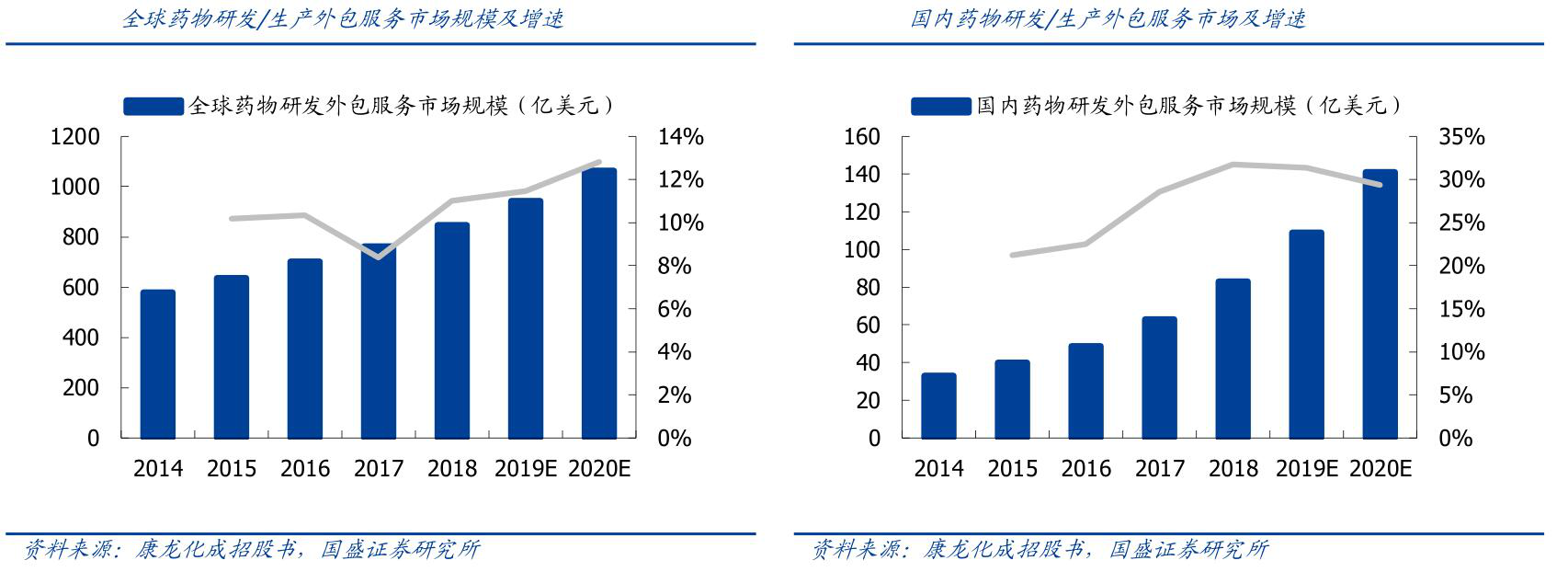

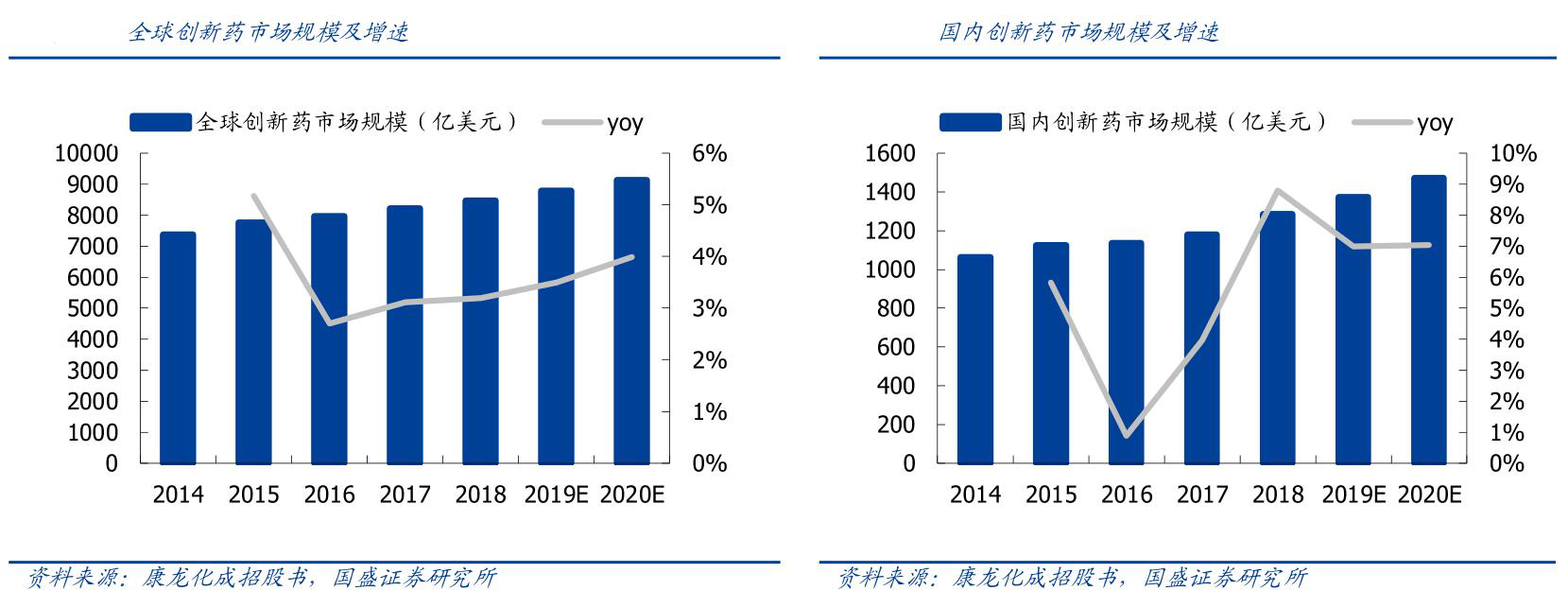

2014~2018年,全球药物研发/生产外包服务市场增速10.0%左右,明显高于创新药市场增速(3.5%左右),国内药物研发/生产外包服务市场增速26.0%左右,明显高于创新药市场增速(4.8%左右)。

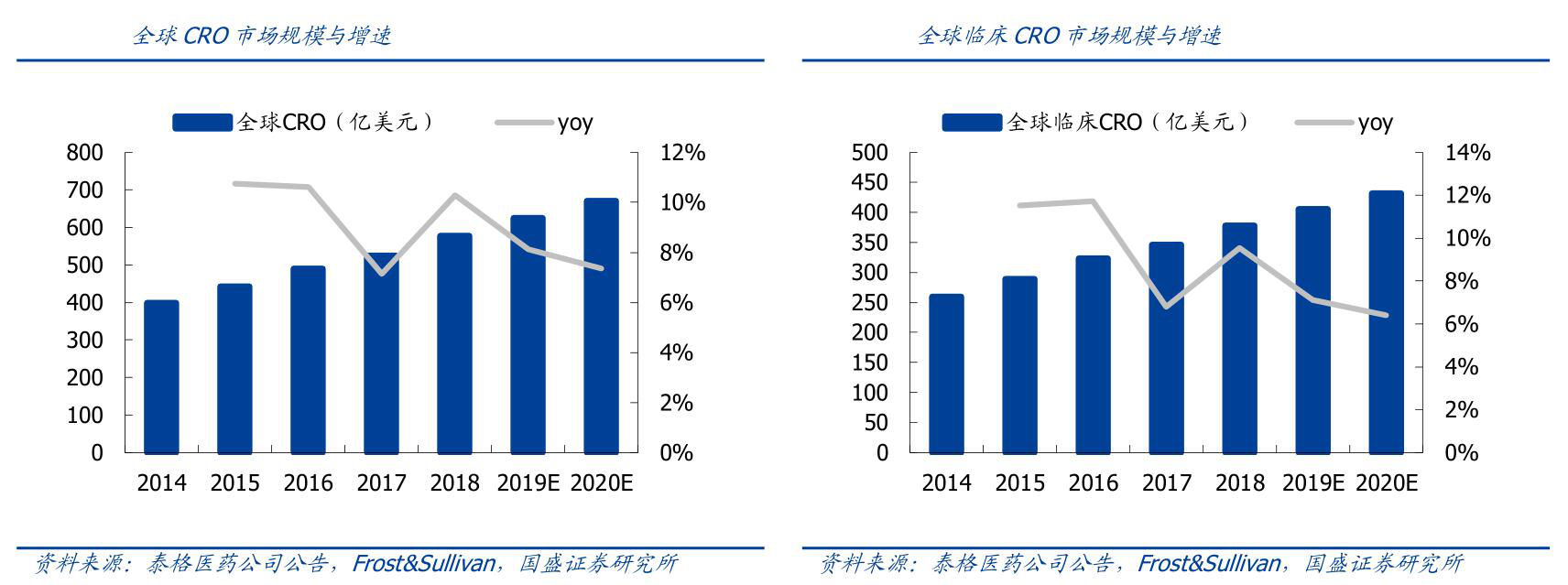

CRO行业于20世纪70年代起源于美国,在新药研发难度增加、跨国药企间竞争加剧、药品监管趋严、医疗改革降价、原研药专利到期带来销售额断崖等压力下,全球CRO行业在20 世纪 80、90年代经历了快速的发展;2008年金融危机后,跨国药企研发投入增速有所放缓,全球CRO行业进入成熟期。预计2020年全球CRO市场规模672亿美元,5年CAGR为9.0%左右,其中临床CRO市场规模接近432亿美元,5年CAGR为8.7%。

全球CRO竞争格局方面,部分海外成立较早的CRO公司经过数十年发展已发展为行业龙头,在服务能力与规模体量等方面优势明显。

跨国领先CRO企业主要包括Covance、IQVIA、Parexel、药明康德(603259、02359)等,CR10 超过40%,市场集中度相对较高。全球新药研发投入稳定增长与外包渗透率的持续提升有望驱动全球CRO 市场持续稳定增长。

本土创新红利叠加海外增量 国内 CRO蓬勃发展

20 世纪90年代,跨国药企药品在国内的上市需求启动了国内CRO行业的发展,近年来,随着国内多项促进医药创新的政策的推行、医疗改革的不断提速和医保市场的持续扩容,国内外制药企业对中国市场的开拓与投入力度逐步增加,国内CRO行业开始蓬勃发展。

预计2020年国内CRO市场规模接近80亿美元,近5年CAGR为27.3%左右,其中临床CRO 市场规模接近44亿美元,5年CAGR为29.3%左右。

跨国药企国内申报加速贡献市场增量:国内是全球第二大用药市场,具有庞大的患者群体,极大地吸引着跨国药企及小型生物科技公司在国内市场布局,随着CFDA加入ICH以及日益健全的专利保护措施,国内CRO企业的技术实力与服务能力也逐步得到充分认可,跨国药企中国区临床申报将为国内CRO市场贡献增量。

政策方面,将医药创新写入国家发展战略,出台药审改革、创新药优先审评、医保目录谈判等细节配套政策,直接利好新药研发;另外,开展仿制药一致性评价,推进仿制药集中采购,进一步重塑仿制药产业格局,倒逼传统药企逐步转型新药研发。

总体来看,公司临床 CRO 国际化进程明显领先,基于国内低成本的工程师红利,通过数理统计打开全球市场突破口,持续强化海外临床试验相关服务能力拓展,同时通过自建和收购并购设立多个海外服务网点,逐步具备开展复杂的跨境项目的能力,有望进一步提高公司的长期成长天花板。

(作者:秦亮 执业证号:A0680616110002)

世纪金融网

世纪金融网